不動産取得税

不動産取得税は、不動産(土地・建物)の取得に対して課される地方税であり、

不動産取得税は、不動産(土地・建物)の取得に対して課される地方税であり、

売買・贈与・交換・建築(新築・増築・改築)等による取得時に、

当該不動産の所在する都道府県が課税主体となります。

不動産取得税の課税標準は、原則として固定資産税評価額です。

現物不動産の取得時のみ課税され、信託受益権の取得時には課税されません。

これは、不動産取得税が「不動産そのものの権利移転」に着目して課税されるためであり、

信託受益権の取得は不動産の所有権そのものの移転とはみなされないためです。

不動産取得税は取得日から30日以内に申告が必要です。

TMK・REITによる不動産取得時の特例

特定目的会社(TMK)や不動産投資信託(REIT)が、一定の要件を満たす特定不動産を一定期間内に取得した場合、

不動産取得税の課税標準が5分の2(=60%減額)に軽減されます。

具体的には、課税標準の算定において、不動産価格の5分の3が控除されます(地方税法附則第11条第3項)

・特例適用の主な要件(TMKの場合)

資産流動化計画(ALP)において、資産対応証券(特定社債・優先出資等)を発行する旨が記載されていること

資産流動化計画において、取得する特定不動産の合計額が特定資産全体の75%以上であること

特定借入れに係る貸付人と特定社員が同一でないこと

実際に取得する特定不動産の合計額が、特定資産全体の75%以上であること、または当該取得によって75%以上となること

登録免許税

不動産、船舶、会社等の登記・登録・免許・許可に対しては、国税である登録免許税が課されます。

登録免許税の課税標準は、原則として固定資産税評価額(または登記・登録の対象となる財産の価額)となります。

TMK・REITに対する登録免許税の軽減措置

特定目的会社(TMK)や不動産投資信託(REIT)が一定の要件を充足した上で不動産の所有権移転登記等を行う場合、

登録免許税の税率が本則2.0%から1.3%に軽減されます。(租税特別措置法第83条の2の2等)

※上記の登録免許税軽減措置は、時限的な特例であり、期限の到来に注意が必要です。

※※不動産を信託受益権化する際、所有権移転に登録免許税は課されませんが、信託登記自体は課税対象となる点に注意が必要です。

※※所有権の保存・変更登記には通常通り登録免許税は課税されます。

法人税

証券化スキームにおいて法人税非課税のパス・スルーヴィークルと、

90%配当要件などの条件で法人税の課税所得をゼロに近づけることで課税を回避するペイ・スルーヴィークルの2つがあります。

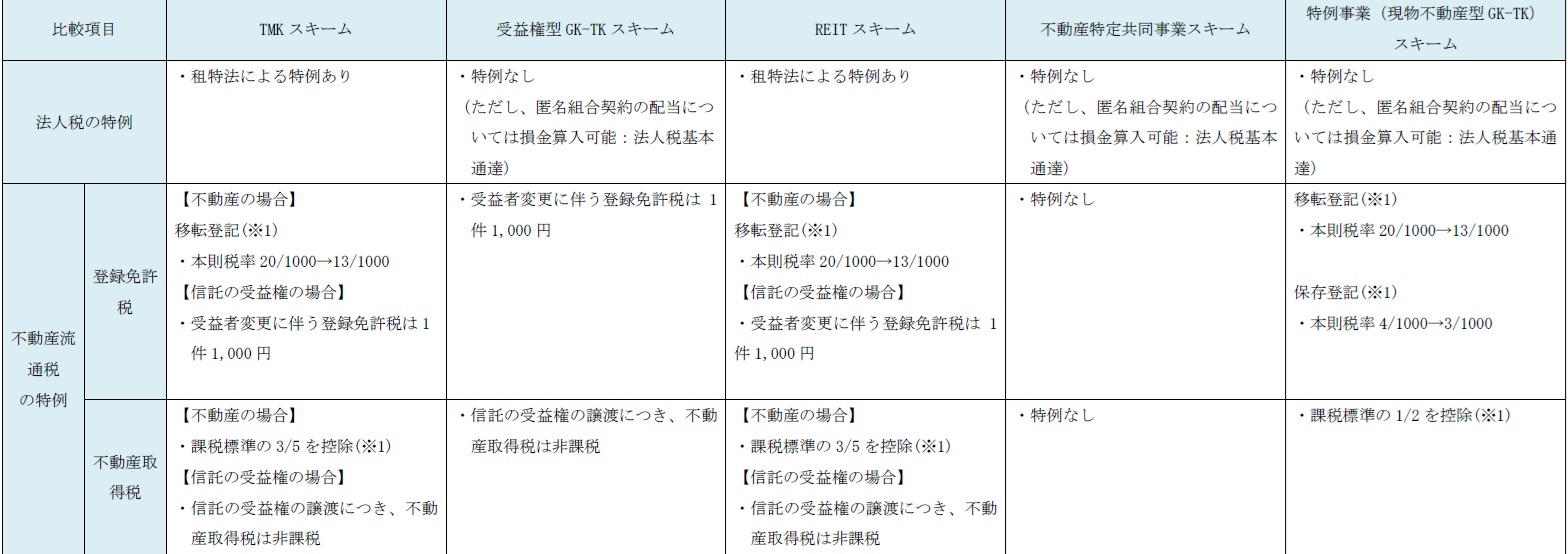

★スキーム別流通税、法人税の取り扱い一覧(国交省)

消費税

基準期間における課税売上高が1,000万円を超える場合に課税事業者となります。

1,000万円以下の場合は非課税になります。(事業者免税点制度)

※免税事業者だった期間内の仕入れに関して、翌年課税事業者になった場合でも仕入れ税額控除が可能です。

不動産賃貸の場合は土地、居住用住宅の賃貸にかかる収入は非課税、

それ以外(駐車場、店舗・オフィスなどの賃料)は課税対象です。

簡易課税制度

課税期間の売上に対する消費税からみなし仕入れ率を差し引いて消費税額を決定する制度で、

業種ごとにみなし仕入れ率が設定されており、不動産業は40%です。

(固定資産売却は60% 棚卸資産売却は80or90%)

簡易課税制度の対象業者は課税売上高が5,000万円以下で、

適用する課税期間の初日の前日までに簡易課税制度選択届出書を提出することが条件です。

(制度利用は自由です。)

高額特定資産

高額特定資産の仕入れ等の日の属する課税期間の翌課税期間から、当該高額特定資産の仕入れ等の日の属する課税期間の初日以後、

3年を経過する日の属する課税期間までの各課税期間における課税資産の譲渡等及び特定課税仕入れについては、

事業者免税点制度及び簡易課税制度は適用しないこととされました。(消法第12条の4)

※高額特定資産とは、課税仕入れに係る支払対価の額が1,000万円以上の棚卸資産及び調整対象固定資産を言います。

(高額な資産を仕入れる余力があるなら税制優遇する必要も無い、という考えです。)

固定資産税

その年の1月1日時点で不動産を保有しているものに対して市町村が課税します。

年の中途で取得した場合、買主側には納税義務が発生しませんので、

売買時に精算する(日割計算して決済日から大晦日までの費用を売買代金に上乗せする)必要があります。

★不動産売買時に固定資産税の清算(売主が買主に所有権移転日〜年末までの固定資産税を日割りで支払う)がありますが、

建物に関しては消費税課税対象となりますので注意が必要です。

ヴィークルの特性(導管性の確保について)

パス・スルーヴィークル

運用型の場合は各種投資信託、

両スキーム共通で任意組合、匿名組合を利用する場合は原則として法人税課税がありません。

※「特定目的信託」は法人税の課税対象であることに注意が必要です。

★法人組合員は、匿名組合契約により分配を受けた利益の額又は損失の額を、自らの各事業年度の益金の額又は損金の額に算入します。

利益の取込時期は、現実に利益の分配を受けていない場合であっても、匿名組合の計算期間の末日の属する事業年度となります。

個人組合員の場合は利益の分配があった時点で雑所得とします。

ペイ・スルーヴィークル

運用型の場合は投資法人、流動化型の場合は特定目的会社が配当の損金算入が可能なので事実上法人税の課税を回避できます。

但し、特定目的会社が「受け取った」配当についての益金不算入は認められていません。

あくまで支払配当を、損金とする事に限られます。

※流動化スキームで用いられる一般社団法人や、人格のない社団は法人税の課税対象です。

導管性要件

特定目的会社

★下記のいずれかに該当

・1億円以上の特定社債を公募により発行していること

・「配当可能利益」の90%超の配当を行うこと

・特定借入を行う場合には、機関投資家又は特定債権流動化特定目的会社からのものであり、特定出資者からでないこと

・事業年度終了時に一定の同族会社に支配されているものに該当しないこと

※同族会社:出資総数又は議決権総数の過半を3人以下で所持する会社 (これと特殊の関係のある者を含む )

などの要件を満たすことでペイスルーヴィークルとして成立します。

★必須項目

優先出資及び基準特定出資の募集が募集毎かつ種類毎に50%超国内で行われる旨が流動化計画に記載されていること

★TMK適用:過小資本税制、利子等の課税の特例 不適用:留保金課税除外、中小企業の軽減税率、交際金の損金算入等。

※特定目的会社(TMK)の税務申告は、原則として電子申告が義務付けられています。

(2020年4月以降は、特定目的会社や投資法人などは規模に関係なく電子申告を行う必要があります。)

投資法人

★下記のいずれかに該当

・設立時における投資口の発行が公募であり、発行価額の総額が1億円以上であること

・事業年度の終了時における投資口が50人以上に所有されていること

・機関投資家のみによって所有されていること

・投資口の合計で50%超が国内募集である旨が規約に記載されていること

★必須項目

「配当可能利益」の90%超の配当を行うこと

などの要件を満たすことでペイスルーヴィークルとして成立します。

90%配当要件:法人税法上の課税所得ではなく、会計上の税引前当期純利益に調整を加えた金額

会計上と税務上の計上金額差異に対する対応

「投資法人の計算に関する規則」(計算規則)において、

利益を超えて分配される金額のうち一時差異等調整引当額に区分されるものについては利益処分に充当できる旨の改正を行うとともに、

税務上においても当該区分される分配の額については、「配当等の額」(その全額が損金の額に算入)とする改正が措置されました。(H27改正)

また、例えば*負ののれん発生益など会計上の利益が税務上の所得を上回っているものの、

配当原資を確保できず、90%超配当要件を満たすことが困難な場合に対処するため、

計算規則において、将来の利益処分に充当する目的のために留保する一時差異等調整積立金 を規定し、

税務上もこれを計上した場合には、90%超配当要件において一時的に内部留保を認める措置がなされています。(H27改正)

なお、寄附金等の永久差異は、一時差異等調整引当金の設定対象となりません。

*負ののれん発生益とは、企業が他の企業を買収する際に発生する特別利益の一種です。通常の「のれん」は、買収価格が被買収企業の純資産額(資産から負債を引いた額)を上回る場合に発生する無形資産で、ブランド価値や市場支配力などを表します。一方、負ののれんはその逆で、買収価格が純資産額を下回る場合に発生します。(安く買収出来た分を利益として勘定します。)

比較表

| 項目 | 一時差異等調整引当金(ATA) | 一時差異等調整積立金(RTA) |

|---|---|---|

| 対象 | 所得超過税会不一致(税>会) | 利益超過税会不一致(税<会) |

| タイミング | 分配時 | 積立時(将来の分配に備える) |

| 税務上の扱い | 配当として損金算入可能 | 分配可能利益から控除 |

| 会計処理 | 分配金として処理 | 任意積立金として処理 |

| 目的 | 二重課税の回避 | 未実現利益の分配回避・将来の調整 |

★所得は引当、利益は積立で覚えましょう。

組合の税務

任意組合

組合員は組合の財産に対して持分を有するが、原則として持分の分割請求はできません。

また、組合員は事業に対して無限責任を負います。

通常、不動産所得は損益通算が可能ですが、個人の任意組合員はそれができません。

(組合員個人の所得に対する税金の軽減に寄与してしまうため。)

法人組合員の場合、組合債務の責任の限度が実質的に組合資産の価額とされている場合は出資金を限度として損金計上が可能です。

任意組合では、各組合員が申告義務を負うため、税務上の加算項目が生じた場合その申告調整は各組合員側が行う必要があります。

★法人が組合員である場合の利益又は損失金額のうち分配割合に応じて利益の分配を受けるべき金額又は損失の負担をすべき金額は、

たとえ現実に利益の分配を受け又は損失の負担をしていない場合であっても、

当該法人の各事業年度の期間に対応する個々の損益を計算して、

当該法人の当該事業年度の益金又は損金の額に算入します。(CFではなくPLベース)

★組合員利益の計算方法はグロスグロス法

(当該組合事業の収入金額、支出金額、資産、負債等をその分配割合に応じて各組合員のこれらの金額として計算する方法)による。

匿名組合

匿名組合員は任意組合と違い営業者へ出資し、配当を受け取る(出資額を限度とする有限責任)ですが、

配当は雑所得として扱われるため、やはり損益通算は出来ない事とされています。

★匿名組合配当:20.42%の源泉徴収(組合員の属性問わず)

匿名組合事業に属する資産の譲渡、課税仕入れについては営業者が消費税納税義務を負います。

(出資者ではなく、営業者が単独で事業を進めたとみなされるためです。)

※組合出資は法人税法上の有価証券に該当しない事に注意が必要です。※

受益者等課税信託

信託の受益者は、当該信託の信託財産に属する資産及び負債を有するものと みなし、

当該信託財産に帰せられる収益及び費用は当該受益者の収益及び費用とみなして、法人税法等を適用します。

受益者課税信託の収益・費用はたとえ些少であっても、総額法での計算を行わなくてはなりません。

法人税法:信託金額を超える部分の金額(一定の場合は信託損失の全額) は損金の額に算入できません。

(不当な利益圧縮に利用されかねないため)

所得税法:当該信託に係る不動産所得の損失については、その損失は生じなかったものとみなされます。

元本の払い戻し:受益者課税信託の元本の払い戻しについては、原則として、受益者にその持分を分配する限りでは課税しません。

消費税の取扱い:信託財産の譲渡及び信託財産からもたらされる収支については、受益者の消費税の計算に含めます。

損失の取扱い:受益者課税信託において、受益者の信託損失で信託金額を超える部分については損金参入ができません。

・集団投資信託:利益分配時に受益者に課税されます。

(信託段階での法人税課税は無く、受益者が現実に信託収益を受領した時に受益者に課税されます。)

・法人課税信託(特定目的信託、受益証券発行信託、特定投資信託):受託者に課税する

(みなし受益者がいる場合は受益者等課税信託となります。)