対象不動産が将来生み出すであろうと期待される「純収益」の「現在価値の総和」を求めることにより、対象不動産の試算価格を求める手法。(収益価格)

(現在価値とは将来的に実現するであろう価値を現在の価値に割り引いたもの。)

★価格と賃料の相関関係(元本と果実との間に認められる相関関係)を利用した手法であると言える。

市場性を有しない不動産以外には基本的に全て適用すべき手法。

「純収益」と「利回り」を構成要素としているので、特に賃貸用不動産の価格試算に有効。

・複利現価率

n年後の純収益を現在価値に割り戻す為の率。 1/(1+R)×n乗(Rは利回り。)

◎原価法は「過去」取引事例比較法は「現在」収益還元法は「将来」から価格を求める。

「一期間の純収益」を還元利回りによって還元する方法。(果実から直接元本を求める方法。)

P=a/R (aは一期間の純収益。)純収益が変動しない(永続的な)不動産の試算価格を求めるのに有効な手法。(底地等)

・有期還元法

有限の収益期間を基礎とした「複利年金現価率」を乗じて求める方法。

複利年金現価率:各期間の複利現価率の合計。

純収益が非永続的な不動産に採用する。(定期借地権付建物等)

・インウッド式

複利現価率を用いて収益期間満了時における土地の価格、建物の残存価格または撤去費をそれぞれ現在価値に換算した額を加減する方法。

(売価と売却費用を分離して現在価値に割り引いて加減して求める。)

・土地残余法

建物及びその敷地に基づく純収益(a)から、建物等に帰属する純収益(B×RB)を控除し、残った純収益(土地のみからの収益)を還元利回り(RL)で還元する手法。

PL(土地の収益価格)=a-B×RB/RL(Bは建物価格、RBは償却前の純収益に対応する建物等の純収益)

★収益還元法以外の手法で建物価格を求められる場合には土地残余法を適用できる。

※収益還元法で建物価格を求められるのであれば、還元利回り等が既に判明している事となり、循環論法に陥ってしまうから。

建付地、借地権の場合に採用する。想定する建物等は「新築か、築浅」でなければならない。

※建物が古いと価値が無くなり、建物の寄与度が下がるので土地残余法を使う意味がなくなる。

つまり、土地建物の複合不動産の純収益を土地建物に適正に配分できる場合に有効な手法。

「連続する複数の期間に発生する純収益」及び復帰価格をその発生時期に応じて現在価値に割り引き、それぞれを合計する方法。

Σ(毎期の純収益/複利現価率①)+復帰価格(売却価格)/ 複利現価率②

(①はn年目のn、②は保有年数を乗数とする。)

復帰価格:保有年数+翌年分の純収益/最終還元利回り

※「復帰価格の現在価値」には保有最終年度の複利現価率を使う点に注意。

DCF法は直接還元法に加えて毎期の純収益の変動も加味しているので「説明性に優れたもの」となっている。

また、「更地」の場合でも、賃貸用建物等の建築を想定することにより適用する事ができる。

DCF法の保有期間は典型的な投資家の保有期間を標準とすべきであり、想定外の長期間であってはならない。

純収益

対象不動産の純収益は一般に「1年」を単位として総収益から総費用を控除して求める。

純収益は永続的なモノ、非永続的なモノ、償却前、償却後(基本的に償却前)のモノに分かれる。

※償却前純利益を採用する場合は「償却率」を還元利回りに反映させる必要がある。

直接還元法の場合、対象年度を「初年度」とする場合と一期あたり収益が「標準化」されたものを使用する場合があることに注意が必要。

総収益

・賃貸用不動産

支払賃料、敷金や保証金(預かり金)・権利金(前払金)の運用益や償却額、駐車場使用料等その他収入が主な構成要素となる。

※DCF法を採用する場合はこれらの収益の「変動率」に注意する必要がある。

※預かり金の収益は運用益発生時に都度計上する場合と、受渡時に一括計上する場合がある。

・賃貸以外の事業の用に供する不動産(事業用不動産)

売上高が主な構成要素となる。

※売上歩合制の場合は不動産への帰属部分を支払賃料等相当額とする事ができる。

※賃貸に供する事を想定できる場合は支払賃料等をもって総収益とする事ができる。

総費用

・賃貸用不動産

減価償却費、維持管理費、公租公課、損害保険料、貸倒準備費(敷金等の担保がが不十分な場合)、空室損等

※減価償却費は純収益に反映させる場合(償却後総収益を使用)と、償却率を還元利回りに反映させる場合(償却前総収益を使用)がある。

※大規模修繕費は毎期積立で計上する場合と修繕時に一括計上する場合がある。

・賃貸以外の事業の用に供する不動産

売上原価、販管費

※賃貸に供する事を想定できる場合は同様の項目をもって総費用とする。

・事業用不動産

ホテルやゴルフ場といった所謂「オペレーショナルアセット」の事で、

賃貸用不動産であっても、賃借人が賃貸以外の「事業の用に供している」場合は事業用不動産に該当する場合がある。

(賃料が売上歩合賃料制になっている場合等。)

つまり事業用不動産においては超過収益の一部が対象不動産に帰属する場合がある。

事業用不動産の収益分析については社会経済情勢の影響を受けやすい為中長期的な観点から客観的に行う事が必要。

(依頼者の短期的な提供資料のみに依拠してはならないという事。)

還元利回り

要するに、元本に対する果実の割合を示すモノ。直接還元法、DCF法双方で使用する。

還元利回りには変動予測及び不確実性を含んでいる。(毎年還元利回り通りのパフォーマンスを発揮するとは限らないので予測の範疇。)

★保有期間満了時点における市場動向やそれ以降の収益の変動予測、不確実性を反映させたものを「最終還元利回り」という。

・還元利回りの算出方法

1.類似の不動産の取引事例比較による方法

2.借入金と自己資金に係る還元利回りから求める方法

(借入金の利回りと自己資金の利回りを割合に応じて加重平均する)

3.土地と建物(物理的構成要素)に係る還元利回りから求める方法

(土地と建物の価格変動・償却率の違いを加味した方法。)

4.割引率との関係から求める方法(割引率から変動率を差し引く)

(割引率は変動予測を考慮しないので、その構成要素の違いを利用した方法。)

※リスクが高い場合は、還元利回りは割引率よりも高くなければならない。(変動率は負の値となる。)

5.借入金償還余裕率(DSCR)の活用による方法

純収益を「元利返済額」で除すことで余裕率を求める事ができ、値が1.0以上となるように調整する。

割引率

ある将来時点の収益を現在時点の価値に割り戻す際に使用するモノ。DCF法で使用する。

割引率は変動予測を除くものとなっている。(変動を織り込んだパーセンテージが割引率である為。)

・割引率の算出方法

1.類似の不動産の取引事例比較による方法

2.借入金と自己資金に係る割引率から求める方法

3.金融資産の利回り(10年物国債)に不動産の個別性(投資商品としてのメリット・デメリット)を加味して求める方法

復帰価格

保有期間満了時点において売却を想定する場合は売却に要する費用(仲介手数料等)を控除する必要がある。

(復帰価格も純収益の一部である為費用控除が必要という事。)

・直接還元法とDCF法

収益還元法は対象不動産が将来生み出すであろうと期待される純収益の現在価値の総和を求めることにより対象不動産の試算価格(収益価格)を求める手法である。

収益価格を求める方法としては、まず一期間の純収益を還元利回りによって還元する直接還元法があり、基本的には次の式で表される。

P=a/R (P:不動産の収益価格 a:一期間の純収益 R:還元利回り)

収益価格を求めるもう一つの方法としては連続する複数の期間に発生する純収益及び復帰価格を、その発生時期に応じて現在価値に割り引き、それぞれを合計するDCF法があり、基本的には次の式で表される。

P:不動産の収益価格 ak:毎期の純収益 Y:割引率 n:保有期間 PR:復帰価格

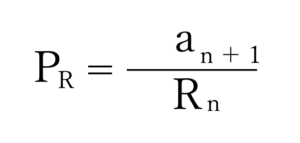

復帰価格とは保有期間の満了時点における対象不動産の価格をいい、基本的には次の式で表される。

an+1:n+1期の純収益 Rn:保有期間満了時における還元利回り(最終還元利回り)

DCF法は、連続する複数の期間に発生する純収益及び復帰価格を予測し、それらを明示することから収益価格を求める過程について説明性に優れたものである。

直接還元法又はDCF法のいずれの方法を適用するかについては、収集可能な資料の範囲、対象不動産の類型及び依頼目的に即して適切に選択(併用)することが必要である。

直接還元法は、一期間の純収益に着目するため、純収益の変動予測を主に還元利回りに組み入れて評価するのに対し、DCF法は複数の期間の純収益に着目するため、純収益の変動予測を毎期の純収益の見通しに組み入れて評価する点で異なる。しかし、純収益と価格の変動予測が適切に評価過程に組み入れられている場合には両者に優劣はなく、いずれも同じ価格を指向するものである。

ただし、多数の投資家が関わる証券化対象不動産の鑑定評価における収益価格を求めるに当たっては、説明性に優れたDCF法を適用しなければならない。

この場合においても、直接還元法を適用し、検証を行うことが適切である。

・収益還元法における純収益

収益還元法は対象不動産が将来生み出すであろうと期待される純収益の現在価値の総和を求めることにより対象不動産の試算価格(収益価格)を求める手法である。

収益価格を求める方法には、一期間の純収益を還元利回りによって還元する直接還元法と、連続する複数の期間に発生する純収益及び復帰価格を、その発生時期に応じて現在価値に割り引き、それぞれを合計するDCF法がある。

純収益とは不動産に帰属する適正な収益をいい、収益目的のために用いられている不動産とこれに関与する資本の諸要素の結合によって生ずる総収益から、資本、労働及び経営の総収益に対する貢献度に応じた分配分を控除した残余の部分をいう。

対象不動産の純収益は一般に1年を単位として総収益から総費用を控除して求めるものとする。なお、直接還元法における純収益は、対象不動産の初年度の純収益を採用する場合と、標準化された純収益を採用する場合があることに留意しなければならない。また、建物その他の償却資産(建物等)を含む不動産の純収益の算定においては、基本的に減価償却費を控除しない償却前の純収益を用いるべきであり、それに対応した償却率を含む還元利回りで還元する必要がある。

DCF法を適用する際の純収益の算定においては、基本的には減価償却費を控除しない償却前の純収益を用いるものとし、建物等の償却については復帰価格において考慮される。

純収益の算定に当たっては、対象不動産からの総収益及びこれに係る総費用を直接的に把握し、それぞれの項目の細部について過去の推移及び将来の動向を分析して、対象不動産の純収益を適切に求めるべきである。この場合において収益増加の見通しについては予測の限界を見極めなければならない。特にDCF法の適用に当たっては、毎期の純収益及び復帰価格並びにその発生時期が明示されることから、純収益の見通しについて十分な調査を行うことが必要である。

・収益還元法における総費用

収益還元法は対象不動産が将来生み出すであろうと期待される純収益の現在価値の総和を求めることにより対象不動産の試算価格(収益価格)を求める手法である。

収益価格を求める方法には、一期間の純収益を還元利回りによって還元する直接還元法と、

連続する複数の期間に発生する純収益及び復帰価格を、その発生時期に応じて現在価値に割り引き、それぞれを合計するDCF法がある。

対象不動産の純収益は一般に1年を単位として総収益から総費用を控除して求めるものとする。

賃貸用不動産の総費用は、減価償却費、維持管理費、公租公課、損害保険料等の諸経費等を加算して求めるものとする。ただし、賃貸以外の事業の用に供する不動産であっても、売上高のうち不動産に帰属する部分をもとに求めた支払賃料等相当額、又は、賃貸に供することを想定することが出来る場合における支払賃料等をもって総収益とした場合、総費用は上記賃貸用不動産の算定の例によるものとする。

なお、DCF法の適用に当たっては、特に保有期間中における大規模修繕費等の費用の発生時期に留意しなければならない。

・還元利回りと割引率

収益還元法は対象不動産が将来生み出すであろうと期待される純収益の現在価値の総和を求めることにより対象不動産の試算価格(収益価格)を求める手法である。

収益価格を求める方法には、一期間の純収益を還元利回りによって還元する直接還元法と、

連続する複数の期間に発生する純収益及び復帰価格を、その発生時期に応じて現在価値に割り引き、それぞれを合計するDCF法がある。

還元利回りは、直接還元法の収益価格及びDCF法の復帰価格の算定において、一期間の純収益から対象不動産の価格を直接求める際に使用される率であり、

将来の収益に影響を与える要因の変動予測と予測に伴う不確実性を含むものである。

割引率は、DCF法において、ある将来時点の収益を現在時点の価値に割り戻す際に使用される率であり、還元利回りに含まれる変動予測と予測に伴う不確実性のうち、収益見通しにおいて考慮された連続する複数の期間に発生する純収益や復帰価格の変動予測に係るものを除くものである。

還元利回り及び割引率は、共に比較可能な他の資産の収益性や金融市場における運用利回りと密接な関連があるので、その動向に留意しなければならない。

さらに、還元利回り及び割引率は、地方別、用途的地域別、品等別等によって異なる傾向を持つため、対象不動産に係る地域要因及び個別的要因の分析をふまえうつ適切に求めることが必要である。

・金融資産の利回りに不動産の個別性を加味して割引率を求める方法

収益還元法は対象不動産が将来生み出すであろうと期待される純収益の現在価値の総和を求めることにより対象不動産の試算価格(収益価格)を求める手法である。

収益価格を求める方法には、一期間の純収益を還元利回りによって還元する直接還元法と、

連続する複数の期間に発生する純収益及び復帰価格を、その発生時期に応じて現在価値に割り引き、それぞれを合計するDCF法がある。

還元利回りは、直接還元法の収益価格及びDCF法の復帰価格の算定において、一期間の純収益から対象不動産の価格を直接求める際に使用される率であり、

将来の収益に影響を与える要因の変動予測と予測に伴う不確実性を含むものである。

割引率は、DCF法において、ある将来時点の収益を現在時点の価値に割り戻す際に使用される率であり、還元利回りに含まれる変動予測と予測に伴う不確実性のうち、収益見通しにおいて考慮された連続する複数の期間に発生する純収益や復帰価格の変動予測に係るものを除くものである。

割引率を求める方法の適用に当たっては、一つの方法を採用する場合又は複数の方法を組み合わせて採用する場合がある。

金融資産の利回りに不動産の個別性を加味して割引率を求める方法は、債券等の金融資産の利回りをもとに、対処不動産の投資対象としての危険性、非流動性、管理の困難性、資産としての安全性等の個別性を加味することにより求めるものである。比較の対象となる金融資産の利回りとしては、一般に10年物国債の利回りが用いられる。また、株式や社債の利回り等が比較対象として用いられることもある。

不動産は収益獲得又は資産保全という効用に着目することにより、不動産以外の金融資産との間にも代替関係が成立し(代替の法則)、割引率は、比較可能な他の資産の収益性や金融市場における運用利回りと密接な関連があるので、当該方法が有効となる。この方法は、対象不動産から生ずる収益予測の不確実性が金融資産との比較において把握可能な場合に有効である。

不動産の自然災害等の発生や土地利用に関する計画及び規制の変更等によって価値が変動する可能性の高さ(投資対象としての危険性)や、不動産の自然的特性である固定的で硬直的な特性は金融資産と比べて換金が困難であること(非流動性)、管理の良否によって得られる収益が大きく異なる可能性(管理の困難性)は割引率を高める方向に作用する。また、不動産において特に土地については一般に滅失することが無く(投資対象としての安全性)、このことは割引率を低める方向に作用する。

・DCF法における復帰価格と最終還元利回り

DCF法とは、連続する複数の期間に発生する純収益及び復帰価格を、その発生時期に応じて現在価値に割り引き、それぞれを合計して収益価格を求める方法をいう。

復帰価格(PR)とは、保有期間の満了時点における対象不動産の価格をいい、保有期間満了時点以降に得られると予測される純収益の保有期間満了時点の現在価値の総和を求めるものであり、基本的には次の式で表される。

復帰価格=n+1期の純収益÷保有期間の満了時点における還元利回り(最終還元利回り)

保有期間満了時点において売却を想定する場合には、復帰価格も対象不動産から得られる純収益の一部であるため、売却予想価格から売却に要する費用を控除することが必要である。

なお、保有期間満了時点以降において建物の取壊し等が見込まれている場合は、それらに要する費用をその発生時点に応じて復帰時点まで割り引いた額を考慮して復帰価格を求めることが必要である。

最終還元利回りは、一期間の純収益から価格を求めるものであるため、価格時点の還元利回りをもとに、保有期間満了時点における市場動向並びにそれ以降の収益の変動予測及び予測に伴う不確実性を反映させて求めることが必要である。保有期間満了時点の予測は将来時点の予測となり、価格時点における予測以上に不確実性が高くなる傾向がある為、一般的に最終還元利回りは価格時点の還元利回りよりも高くなる。

・土地残余法

収益還元法は、対象不動産が将来生み出すであろうと期待される純収益の現在価値の総和を求めることにより対象不動産の試算価格(収益価格)を求める手法である。

収益価格を求める方法には、一期間の純収益を還元利回りによって還元する直接還元法がある。

土地残余法とは、対象不動産が更地である場合において、当該土地に最有効使用の賃貸用建物等の建築を想定し、収益還元法以外の手法によって想定建物の価格を求めることが出来るときに、当該想定建物及びその敷地に基づく純収益から想定建物等に帰属する純収益を控除した残余の純収益を還元利回りで還元して土地の収益価格を求める手法をいう。

また、建物が古い場合は複合不動産の生み出す純収益から土地に帰属する純収益が的確に求められない事が多いので、建物等は新築か、築後間もないものでなければならない。

土地残余法は、収益配分の原則を活用して、土地と建物等から構成される複合不動産が生み出す純収益を土地及び建物等に適正に配分することができる場合に有効である。

土地残余法を適用して土地の収益価格を求める場合は、基本的に次の式により表される。

![]()

PL: 土地の収益価格 a:建物及びその敷地の償却前の純収益 B: 建物等の価格 RB: 償却前の純収益に対応する建物等の還元利回り RL:土地の還元利回り

なお、土地残余法の適用に当たっては、賃貸事業におけるライフサイクルの観点を踏まえて、ライフサイクルを繰り返すことにより賃貸事業が永久に続くものと想定して、複合不動産が生み出す純収益及び土地に帰属する純収益を適切に求める必要がある。

また、更地の鑑定評価に当たって土地残余法を適用する場合における収益事例は、更地の鑑定評価が最有効使用を前提として把握される価格を求めるものであることに鑑み、敷地が最有効使用の状態にあるものを採用すべきである。

・収益還元法と予測の原則

収益還元法は、対象不動産が将来生み出すであろうと期待される純収益の現在価値の総和を求めることにより対象不動産の試算価格(収益価格)を求める手法である。

不動産の価格の形成過程を追求し、分析することを本質とする不動産の鑑定評価においては、必要な指針として不動産の価格に関する諸原則を活用すべきである。

財の価格は、その財の将来の収益性等についての予測を反映して定まる。不動産の価格も、価格形成要因の変動についての市場参加者による予測によって左右される。(予測の原則)

収益還元法において、予測の原則は以下の場合において活用される。

I:純収益を算定する場合

純収益の算定に当たっては、対象不動産からの総収益及びこれに係る総費用を直接的に把握し、それぞれの項目の細部について過去の推移及び将来の動向を慎重に分析して、対象不動産の純収益を適切に求めるべきである。この場合において、収益増加の見通しについては特に予測の限界を見極めなければならない。

II:還元利回りを求める場合

還元利回りは、将来の収益に影響を与える要因の変動予測と予測に伴う不確実性を含むものである。還元利回りは市場の実勢を反映した利回りとして求める必要があり、還元対象となる純収益の変動予測を含むものであることから、それらの予測を的確に行い、還元利回りに反映させる必要がある。