不動産の証券化とは、不動産から生まれる収益(賃料など)を裏付けにして、金融商品(証券)として投資家に販売する仕組みです。

端的に言えば「不動産を金融商品に変えて、資金調達やリスク分散を可能にする手法」といえます。

投資家目線の不動産証券化

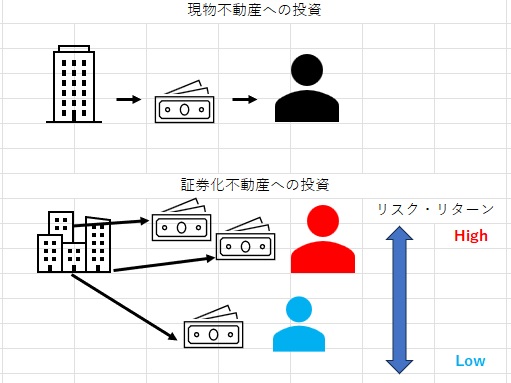

利益を生み出す収益不動産を証券化することにより少額から投資できる、

というのが投資家目線の一般的な意義になります。

また、通常投資家が不動産投資をする際は収益不動産を選定しローンを組んで運用を始める為、分散投資が難しい点があるのに対し、証券化された不動産を取得する際は複数の不動産をミックスした証券も購入が可能ですので、分散投資効果が得られます。

さらに複数の不動産をミックスできるという特徴を利用して「リスク・リターンの加工」が可能になります。

例えば都内一等地の築浅オフィスビルのみをポートフォリオに組み込んだ「ローリスク・ローリターン」な証券や、

新興国のマンションやホテルを組み込んだ「ハイリスク・ハイリターン」な証券等、

投資家のニーズに合わせてリスク・リターンを加工し、証券化することができるという事です。

妥当な不動産の投資利回りは一般的に、

安全資産利回り+リスクプレミアムー不動産価格の成長率で考えられています。

実物不動産投資と比較した場合、リスクの移転・分散・加工が可能となるメリットがあります。

デメリットは金融市場の影響を受けやすくなる事(金融商品になる為)や、担保価値が無い事、減価償却が出来ない事、レバレッジ効果が得られない事が挙げられます。

資産保有者目線の不動産証券化

では、証券化する収益不動産の持主(資産家や企業)目線の意義とは何でしょうか。

主として、資金調達・リスクコントロール・流動性の付与の3つがあります。

つまりリスクの移転・分散・加工が可能であり、現金化目的としても使われる手法です。持主(資産家)のバランスシートから分ける為の譲渡先をSPV(Special Purpose Vehicle)と呼び、

様々な形態がありますので別記事にて、後述致します。

★国内企業用不動産は430兆円、うち収益不動産は252兆円、証券化不動産は60兆円となっており、まだまだ証券化ニーズに伸びしろがあることが伺えます。

証券化と資金調達

資金調達について、持主がSPVから譲渡の対価を得るのは勿論ですが、

この時SPVは投資家からの出資(エクイティ)と金融機関からの借入(デット)により譲渡対価を支払うために資金調達を行います。

なお、出資金のみや借入のみでの資金調達では証券化の定義である「階層構造(優先劣後構造)」になっておりませんので証券化とは言えません。(階層構造がない場合、「金融資産の消滅」が認められず、発行者のバランスシート上に資産が残り続けます。)

また、特別目的会社(SPC)を用いない場合や、投資家間のリスク分担がない場合も、証券化とはみなされず、通常の金融取引として処理されます。

企業が金融機関から借入を行う際はコーポレートファイナンス(企業の信用力で融資可否を決定、融資金額が変動する)ですが、

SPVが借入を行う際はアセットファイナンス(取得する不動産や資産の価値によって融資を判断)となりますので、

金融機関からの借入が厳しい企業でも証券化を利用することで間接的に融資が可能になるわけです。

逆にSPV自体は「受け皿」でしかない=企業価値が無い為、コーポレートファイナンスによる借入は出来ないという事になります。

比較表(アセットファイナンス・コーポレートファイナンス)

| 不動産証券化(アセットファイナンス) | コーポレートファイナンス | |

|---|---|---|

| ファイナンスの裏付け | 不動産の収益力・資産価値(アセット) | 企業の収益力・信用力(コーポレート) |

| 事業主体の事業目的 | 限定的な事業目的 | 定款の範囲内で自由に活動可能 |

| 不動産の位置づけ | 収益の源泉かつ担保 | 担保としての位置づけ |

| デットの特性(原則) | ノンリコースローン(返済責任限定) | リコースローン(返済責任あり) |

| 仕組み構成の手間・コスト | 手間・コストが大きい | 手間・コストが小さい |

| 金融市場での位置づけ | 市場型間接金融 | 直接金融(株式・債券)+間接金融(借入) |

※SPVの一つに「投資法人(REIT)」がありますが、REITの場合はポートフォリオの価値によるアセットファイナンスではなく、

REITを1つの企業に対する投資、融資と解釈するためコーポレートファイナンスとなります。

アセットファイナンスに用いられる指標の一つとして「DSCR」があります。

DSCR(デット・サービス・カバレッジ・レシオ)は元利金返済余裕率です。

「不動産から得られる収益によって、借入金の返済をどの程度カバーできるか?」を示した数値のことで、

不動産や証券自体の優劣性、借入金を返済する際の安全性の見極め、さらには金融機関の融資判断に用いられています。

(年間の不動産収益を年間の返済額(元本+利息)で除して求めます。つまり、1.0を上回ると返済余裕があることになります。)

LTVテスト

LTVとはある時点の不動産価格(テスト時は直近の鑑定評価額を使用)におけるローン割合のことです。

ローン契約のコベナンツ(誓約事項)において一定値が定められています。

その数値を何度か上回ると契約違反となり、金利上昇や投資家への配当停止、早期返済義務が発生する場合があります。

DSCRも同様に、コベナンツにおける一定値を下回り、

返済余裕率の維持が出来なくなると金融機関から追加担保の提供や元本の一部返済を求められることがあります。

カネありき、モノありき

資産家の資産流動化(現金化)を目的とした証券化は資産流動化型スキーム

投資家の資金運用を目的とした証券化はファンド型スキームと言います。

資産流動化型スキーム:対象物件に合わせてデット・エクイティの資金調達をする。(モノありき)

ファンド型スキーム:まずエクイティ出資金を集めてからデット資金調達及び対象物件の取得をする。(カネありき)

「倒産隔離」を実現する上で欠かせないのがノンリコースローンです。

これはレンダー(金融機関など資金の貸し手)の求償権の及ぶ範囲を、

アセットファイナンスの対象不動産に限定されたローン形態になります。

ノンリコースローンの利用で投資家の損失も出資した金額分のみに限定されますので、証券化には必須となります。

証券化不動産の投資家は配当金に対する税金を納めるので、SPVも課税されてしまうと二重課税となってしまいます。

よってSPVに課税されない(SPVが利益を得ない)仕組みを構築し、二重課税を回避する必要があります。

非課税のSPV(パススルーヴィークル)と投資家への配当を損金算入できるSPV(ペイスルーヴィークル)を使う方法があります。

証券化の歴史

| 1995年 | 不動産特定事業法商品(FTK)が誕生 |

| 1998年 | 資産流動化型商品(TMK)が誕生 |

| 2001年 | 投資信託及び投資法人に関する法律(投信法)に基づき、J-REIT制度が制定 |

| 2003年 | J-REIT投資信託(ファンズ・オブ・ファンズ)が解禁 |

| 2007年 | 金融商品取引法(金商法)が制定 |

| 2008年 | J-REITの海外投資制約が解除 リーマンショックが発生→翌年「不動産市場安定化ファンド」の官民共同設立 |

| 2010年 | 初の私募リートが登場 |

| 2013年 | J-REITによる自己投資口の取得が解禁 リーマンショックを契機に、不特法・投信法・金商法の改正が進む |

担保資産は金銭債権であり、2層以上の異なるリスクに階層化(優先劣後構造)されていること。

※投資主体がSPCに出資をした上でノンリコースローンを組むことにより証券化対象を取得する取引は「特定貸付債権」に該当し、

証券化取引とはなりません。(エクイティが無ければ証券化取引ではないという事です。)

因みに「流動化」と「証券化」は以下のように定義、分別しています。

・流動化とは、資金調達主体である原資産所有者が倒産隔離されたSPVを経由して裏付資産への関与を継続しながら借入などにより資金調達をする事。

・証券化とは、資金調達主体が金銭債権を裏付けに倒産隔離されたSPVを経由して優先劣後構造を有する2つ以上の階層化された有価証券の発行により資金調達をする事。

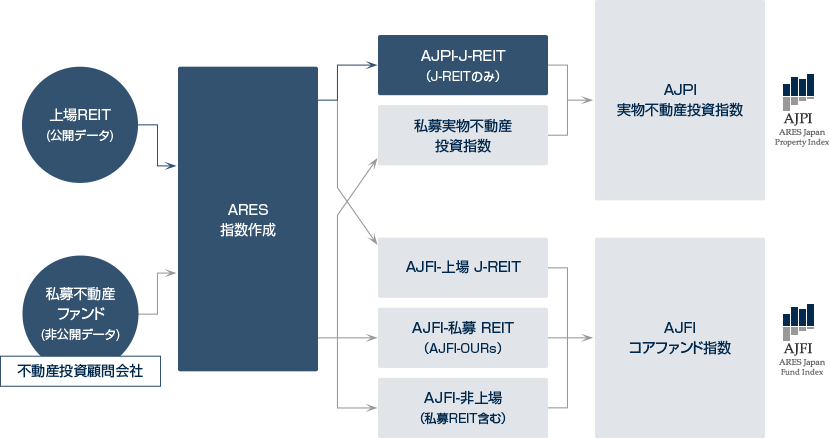

ARES Japan Property Index (新AJPI) :J-REIT、私募ファンドの統合インデックス

ARES Japan Property Index (新AJPI) :J-REIT、私募ファンドの統合インデックス

(負債によるレバレッジ効果を反映しない実物不動産のパフォーマンスに関わる不動産投資インデックス)

ARES Japan Fund Index(AJFI):コアファンドのインデックス

(負債によるレバレッジ効果を反映した不動産ファンドのパフォーマンスに関わる不動産インデックス)

これらの投資インデックスは、売却益が証券価値に反映されやすいオープンエンド型(私募ファンド)に適しています。

IFRS(国際財務報告基準)の普及により企業財務報告において日本でも不動産資産の時価評価が導入される方向にありますが、

不動産鑑定評価においてもIVS(国際資産評価基準)の考え方が受け入れられつつあります。

更にIPMS(国際資産測定基準)により、資産の測定方法などを共通化していく動きも出ています。