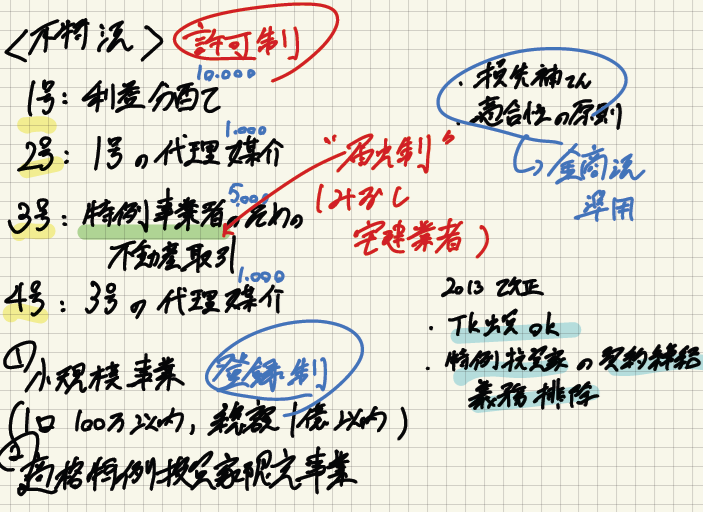

所謂「不特法」は、不動産「小口化」商品の投資家を保護するために施行された法律です。

(しかしながら施行された頃には「不動産証券化」がブームとなっており、不特法の適用除外とする為にYK-TKスキーム(後のGK-TKスキーム)が生み出される事になりました。)

証券化と違い、小口化は「割り勘」での購入に近しい為、一口あたりの金額が高額です。

その為、オーガナイザーである不特法事業者の許可要件は資本金額、純資産額をはじめ厳しいものとなっております。

不特法は資産流動化法、投信法と異なり、あくまで「不動産」に関する法律であり、「信託受益権」には適用がありません。

(不特法の適用除外とするために信託受益権化するケースが増えた、という背景もあります。)

また、本法の「不動産」には海外不動産も含まれています。

★事業者には開業に際する許可の取得と不特法契約成立前の書面交付義務が課されています。

●事業者内容

・第①号事業:不動産特定共同事業契約に基づき営まれる不動産取引から生ずる利益の分配。(資本金1億円以上)

・第②号事業:第一号事業に関わる契約締結の代理または媒介。(資本金1,000万円以上)

・第③号事業:特例事業者に委託されて不動産特定共同事業契約に基づき営まれる不動産取引。(資本金5,000万円以上)

・第④号事業:特例事業者が当事者である不動産特定共同事業契約締結の代理または媒介。(資本金1,000万円以上)

★各証券化スキームの証券発行体が、「不動産特定共同事業者」になるという考え方がシンプルです。

不動産特定共同事業には、任意組合、匿名組合型の他に、

賃貸型(テナントと共同事業者がサブリース、共同事業者と投資家がマスターリース契約を締結)もあります。

※任意組合型は金融サービス法の適用がありません。

不特法に基づく事業(特例事業)を実施する場合、特例事業者であるSPCは事業実施のための許可は不要で、届出で足ります。

一方で、特例事業のための不動産取引に係る業務及び契約締結の勧誘業務について、

それぞれの業務の受託に関して許可を受けた不動産特定共同事業者に委託しなければなりません。

この場合、不動産取引の委託先は一つに限り、第三号、第四号事業者への委託が必要となります。

特例事業者は、宅地建物取引業の営業許可や取引士の設置は不要ですが、

みなし宅地建物取引業者として、営業保証金の供託、受領手付金額の制限などの業務規制が課せられています。

なお、特例事業者と締結した不動産特定共同事業契約に基づく権利は、通常の不動産特定共同事業契約に基づく権利と違って、

金融商品取引法のみなし有価証券とされ、その取引について同法の規制が準用されます。

(特例事業者は不動産業をしているだけですので金商法の規制は適用されません。)

★不特法の損失補填に関する禁止規定は金商法を準用しており、法令違反による損失補填については禁止の適用はないとしています。

また、適合性の原則も同じく金商法から準用されます。

また、特例事業投資家には損失補填・自己取引といった不動産特定共同事業者に課せられる行為規制がありません。

●不動産特定共同事業契約ではない契約

・事前販売型以外の賃貸借契約型契約の場合

(既に共有持分で保有されている不動産の賃貸借契約型契約は不動産管理に過ぎないので、不動産特定共同事業契約ではありません。)

・事業参加者が外国投資家のみである場合

・単なる利益の分配のみである場合(Ex:ホテル施設の収益分配)

※ホテル運営者へ「賃貸」し、家賃収入を分配する行為は「賃貸型の」不特法事業に該当するため、注意が必要です。賃貸借契約等不動産取引から生じる利益の分配でなければ、たとえ不動産共有持分を販売したとしても不特法には当たらず、集団持分スキームの権利を販売する事となり、第二種金融商品取引業の取引行為となります。

★不特法は2017年の法改正により出資総額が一定規模以下の場合許可を不要とする制度ができました。

(小規模不動産特定共同事業というカテゴリで登録制となりました。)

●小規模不動産特定共同事業

1口100万円以内、出資総額1億円以内

・小規模第二号事業:上記に加えて合算して10億まで受託可能。

・信託型の廃止:取得した共有持分を信託する場合は不動産特定共同事業に該当しません。

★2013年に改正された不特法上の特例事業ではSPCが現物不動産取得のために匿名組合出資を受けることが出来るようになりました。

また、特例投資家(プロ投資家)への契約締結義務が無くなったのも変更点の一つです。

なお、適格特例投資家のみが事業参加者となる場合(適格特例投資家限定事業)は不特法の許可は不要ですが、

監督措置の対象にはなります。

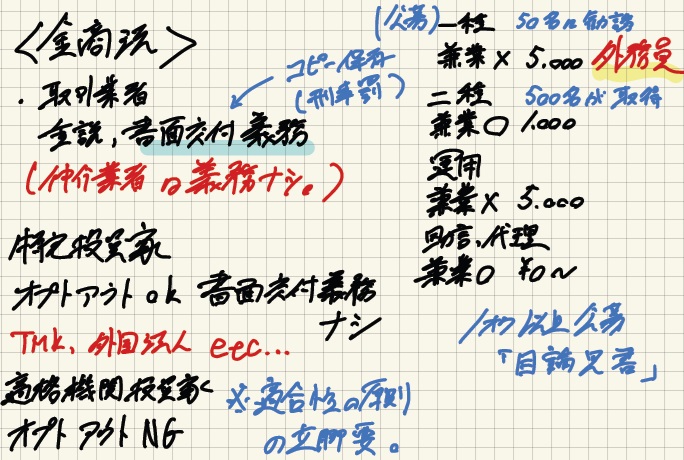

★金融商品取引業者は説明義務の中に適合性の原則を反映させ、

顧客に対して財産、知識、経験の状況及び目的に照らして説明を行う必要があります。

また、虚偽告知や断定的判断の提供の禁止、書面交付義務が課せられています。

※金販法:重説(口頭でも可能)と勧誘方針策定義務があります。許認可は不要ですが、説明責任を負います。

※金融商品仲介業者は書面交付義務がありません。(金融サービス法)

※金融商品取引業者は契約締結前交付書面・締結時交付書面のコピーを保存する必要があります。

(保存を欠いた場合刑事罰の対象となります)

・みなし有価証券

「不動産信託受益権」は金商法上のみなし有価証券に該当します。

・集団投資スキーム持分

金商法では匿名組合員の有する権利(持分ではない)を集団投資スキーム持分と表現しています。

・第一種金融取引業

(兼業規制アリ)(最低資本金5,000万円)

伝統的な有価証券に関わる業務(売買、売買の媒介、売買の委託の媒介、私募の取り扱いなど)で、既存の証券会社が行う業務です。

有価証券の販売には金融商品取引業の登録、販売員の外務員登録を要します。

また、第一種金商業の外務員は、有価証券の売買等の一定の業務に関して、

当該業者に代わり一切の裁判外の行為を行う権限があるものとみなされます。

・第二種金融取引業

(兼業規制ナシ)(最低資本金1,000万円)

信託受益権、集団投資スキーム持分の売買、媒介などを指します。

第二種金融商品取引業にはクーリング・オフ制度 、最良執行方針の策定、公表義務等の適用がありません。

・投資運用業

(兼業規制アリ)(最低資本金5,000万円)

投資一任業務:投資家と投資一任契約を結び、運用会社が投資判断を行い、資産を運用します。

年金基金やラップ口座、不動産ファンドなどで広く利用されています。

ファンド運用業務:集団投資スキーム(ファンド)を運用し、投資家から集めた資金を有価証券などに投資します。

・投資助言、代理業

(兼業規制ナシ)(資本金要件ナシ)

投資運用業とは違って最終的な投資判断は投資家が行います。

・自主規制団体

有価証券は日本証券業協会、第二種金融商品取引業協会 投資信託や投資法人は投資信託協会という自主規制団体が存在します。

商品や販売方法、社内体制などが規制対象となりますが自主規制ですので加入は任意です。

・消費者保護について

投資口取得契約も消費者契約法が適用されますが、取消権の行使については一定の制限を受けます。

★消費者契約法:取消権は締結後5年で時効消滅する。

・電子移転記録権利(信託受益権や集団投資スキームなどをデジタル化したセキュリティトークン等)

金商法第2条第2項各号に掲げる権利のうち 「電子情報処理組織を用いて移転することができる財産的価値(電子機器その他の物に電子的方法により記録されるものに限る。)

に表示される場合、(流通性その他の事情を勘案して内閣府令で定める場合を除く。)に限る。」ものを「電子記録移転権利」という。(金商法第 2 条第 3 項)

・特定投資家(プロ)

オプトアウト(特定投資家ではなく、一般投資家となり、取引、保護される制度)できる投資家を指します。

特定投資家には有価証券取引時の「契約締結時書面交付義務」がありません。

特例投資家には以下のような法人が該当します。

特定目的会社

金融商品取引所に上場されている株券の発行者である会社

資本金の額が5億円以上であると見込まれる株式会社

金融商品取引業者又は特例業務届出者である法人

外国法人

など

・適格機関投資家

オプトアウト出来ない投資家(プロ中のプロ)を指します。

(適格機関投資家でも「適合性の原則」は立脚する必要があります。)

※適格機関投資家の他に国、日本銀行はオプトアウトできません。

★逆に一般投資家が特定投資家となることを「オプトイン」と言います。

★プロ投資家呼称

金商法:特定投資家 不特法:特例投資家 金販法:特定顧客(書面交付義務が省略されます。)

・行為規制の適用除外

特定投資家には、次に挙げる行為規制が適用されません。

広告等の規制、取引態様明示義務、契約書面の交付、適合性の原則等、最良執行方針等、運用報告書の交付 etc...

・適格機関投資家特例業務

一定の条件を満たす一般投資家が49名まで参加できます。

(一般投資家も参加可能であるため、金商法の規制が特定投資家よりも厳しくなっています。)

・公募の定義

第一項有価証券の場合50名以上に勧誘すれば公募となり、

第二項有価証券の場合は勧誘を行い500人以上が取得するときに公募となります。

・公募時の届出

①1億円以上の有価証券の発行:届出書をEDINETで提出

②1億円~1,000万円の発行:有価証券通知書を提出(EDINETの使用は任意)

・目論見書の交付義務

有価証券等を1億円以上公募、売り出しする場合目論見書を投資家に交付する必要があります。

金融商品販売業者等の損害賠償の責任その他の金融商品の販売等に関する事項を定めるとともに、

金融サービス仲介業を行う者について登録制度を実施し、

その業務の健全かつ適切な運営を確保することにより、 金融サービスの提供を受ける 顧客の保護を図り、

もって国民経済の健全な発展に資することを目的とする。(新第一条抜粋)

★金融サービス仲介業とは銀行や保険会社に属さず金融商品の仲介を行う、ファイナンシャルプランナーや街の保険屋さんなどが該当します。

・金融商品販売業者の義務

重要事項説明義務(ただし、特定顧客の場合は適用しない)

※特定顧客とは、金融商品取引法に定義する「特定投資家」を指す。

・適合性のある説明義務

・断定的判断提供の禁止

説明義務違反:事業者が損害賠償責任を負う。(刑事罰はなし)

★行為規制まとめ