・算術的リターン

単利運用のリターン。ポートフォリオのリターンを単純平均するので、短期投資の分析に適している。

・幾何平均リターン

複利運用のリターン。中長期投資の分析に適している。

★投資商品を選択するときは双方のリターンについて考慮すべき。

・期待値

ある事象が起こるとき、その結果として得られる数値の平均値のこと。

・期待効用

不確実な事象の起こる確率と得られるリターンを視覚化した数値。

各事象の確率×√各事象の結果+・・・n=期待効用

・確実性等価

リスクのある投資の期待効用と同等の効用が期待できる、リスクのない投資から得られる価値。

期待効用の二乗=確実性等価

※0%の確率で100万円、50%の確率で0円の期待値は50万円ですが、期待効用は個々人に依ります。

期待効用の二乗=確実性等価は効用関数が u(x)=√x(リスク回避型)のときに成り立つ関係です。

・リスクプレミアム

期待効用から確実性等価を引いた値で、「リスクの取り甲斐」を表す。

・期待リターン

Aが起こる確率、Bが起こる確率・・・の積和によって求められる。

ポートフォリオ全体のリターンを求める際等に使用。

・システマティックリスク

市場全体の変動に相関するリスク。

分散投資による軽減は難しい。

・アンシステマティックリスク

市場の変動と相関の無い企業固有(投資対象固有)のリスク。

分散投資により軽減可能。

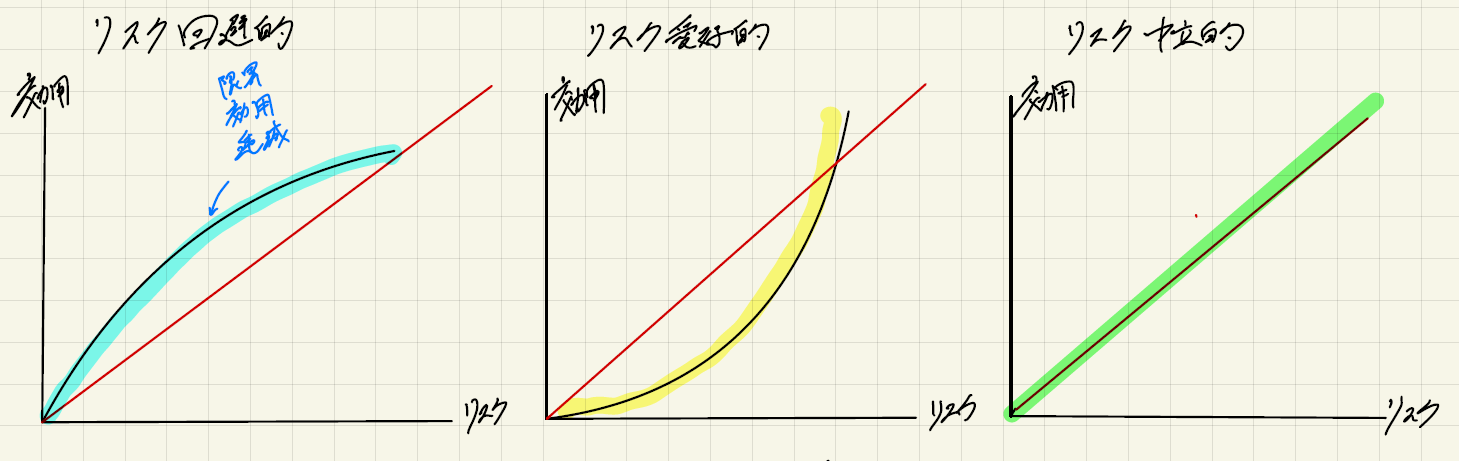

リスク回避的(凹)な投資家はリスクが高まるにつれ効用が逓減する。

(限界効用逓減の法則)

リスク愛好的(凸)な投資家はリスクが高まるにつれ効用が増加する。

リスク中立的な投資家はリスクと効用は正比例する。

★効用をU、富をWとすると、

リスク愛好:U(W) = W^2

リスク回避:U(W)= √W

リスク中立:U(W)= W

となります。

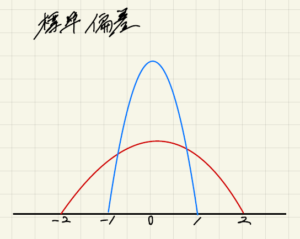

標準偏差とは、ある事象の結果(Ex:コインの表裏)のデータの散らばりの度合いを示す値。

例えばテストの点数が平均点より少し高かった場合、

標準偏差が大きいと、平均点を大きく上回る人がたくさんいるのでぬか喜びしてはいけない、

標準偏差が小さいと、平均点前後の人が大半を占めているので及第点、という考え方になる。

まず平均値を求め、次に各結果と平均の差(偏差)を求め、偏差の二乗を平均し、分散を出す。

最後に分散の平方根と取ると標準偏差を求めることができる。

・正規分布

ある幅に入る確率を指す。(期待値はゼロ、標準偏差は1)

(正規分布は左右対象なので、平均値を上回る/下回る確率は同じになります。)

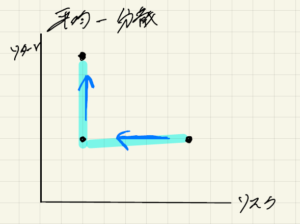

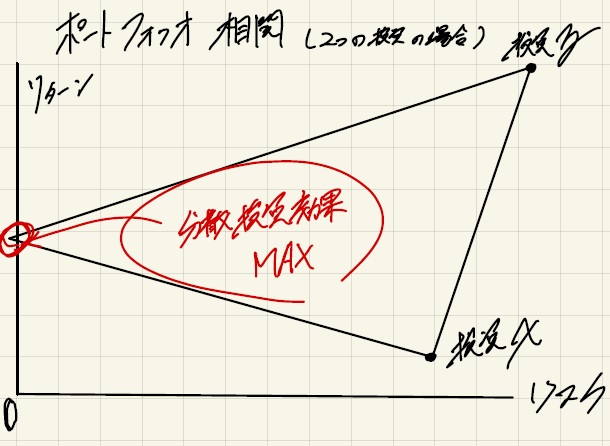

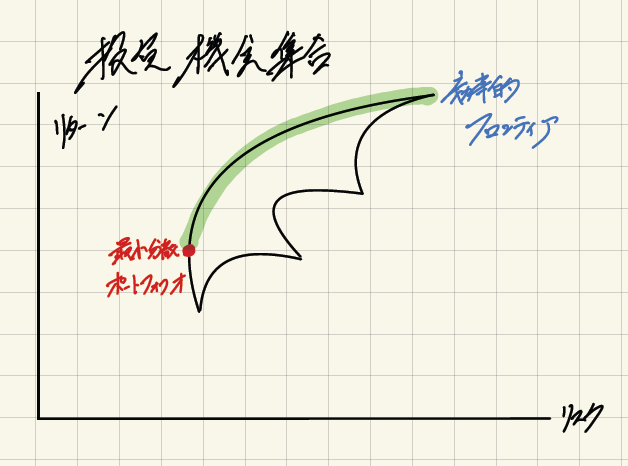

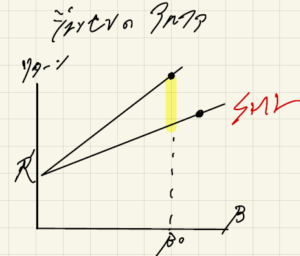

投資家は、より期待リターンが高く、リスクが低い投資機会を選好する。

接点Rの比率で投資をすることで分散ポートフォリオ効果は最大となる。

投資家は各々のリスク・リターンの目線に合わせてポートフォリオを決定する。

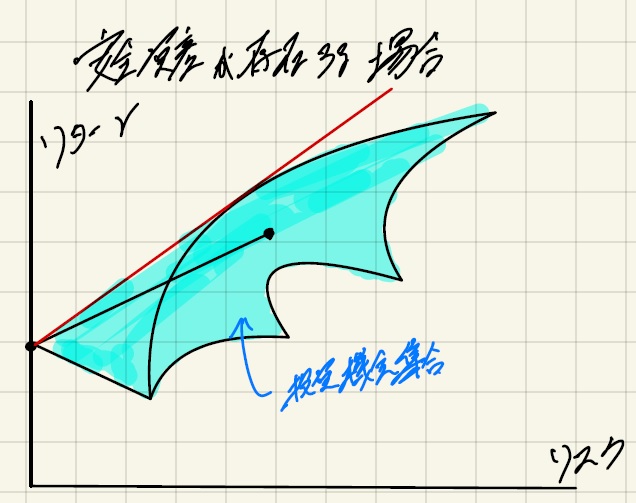

安全資産を組み入れた場合の危険資産の組み合わせは安全資産のリスクリターン(曲線)の接線(赤い直線)となる。

すべての投資家の将来の予測(期待リターン・リスク・共分散)が一致しているとすると

接点ポートフォリオは全ての投資家で同一となり、

接点ポートフォリオ以外のリスク資産の組み合わせを選択する投資家はおらず、投資家は各々の効用に基づいて、

安全資産と接点ポートフォリオの組み合わせ比率を決めるだけ(最適ポートフォリオの選択)となる。

(接点ポートフォリオ上で各々が選択する)

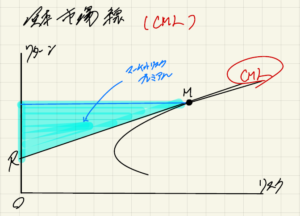

合理的な投資家は安全資産と市場ポートフォリオの組み合わせによって資産を保有するため、

ポートフォリオは線上に位置する。

証券毎のリスクリターンの集合体。

つまり市場ポートフォリオは証券市場線上に位置する。

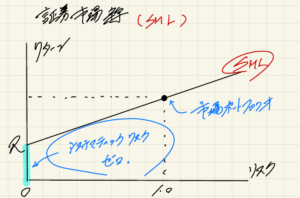

ベータ値(β値)とは、市場平均に対する個別銘柄の感応度を示す指標で、

指数に対して、値動きが大きいか小さいか(ボラティリティ)という度合いを数値化したもの。

β値=(標準偏差×市場ポートフォリオのリターンの標準偏差×相関係数)÷市場ポートフォリオのリターンの標準偏差²

概念としてのβ値=リターン×相関係数/市場期待リターン

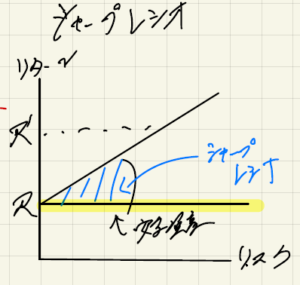

一つの投資対象のリスク(標準偏差)に対する超過リターン

(安全資産のリターンを上回った超過収益)を測るもの。

投資対象を比較する際、同じリスクならどちらのリターンが高いかを考えるときに役立つ。

ERP(収益率-安全資産のリターン)÷標準偏差=シャープレシオ

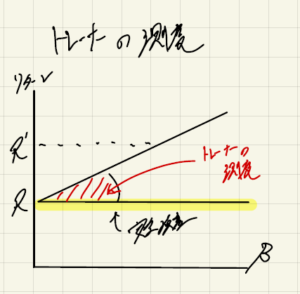

シャープレシオがリスク尺度にリターンのぶれの大きさ(標準偏差)を用いるのに対して、

トレーナーの測度ではベータ(β)値を用いて超過リターンを測る。

ERP(収益率-安全資産のリターン)÷β値=トレーナーの測度

実現しているポートフォリオのリターンと期待リターンの差を用いて超過リターンを測る。

(期待リターンにはCAPMを用いることが多いです。)

資本資産価格モデル。「リスクフリーレート+β値×マーケットリスクプレミアム」で投資家の期待利回り(期待リターン)を算出する。

※リスクフリーレートとは安全資産のリターンを指す。

※マーケットリスクプレミアムとは危険資産のリターンからリスクフリーレートを差し引いたもの(リスクの取り甲斐)を指す。

★本記事で記載している「妥当な不動産の投資利回り」はCAPMの考え方と類似しています。

配当が無期限に一定の割合で増加し続けるという前提で株価を計算します。

株価=1株当たり配当金÷(資本還元率−投資利益率×内部留保率)

株式でいうPBR(株価純資産倍率)のような指標であり、

投資口価格を投資証券一口あたりの純資産(NAV)で除して、算出します。

PBRと同様に、一般的にはNAV倍率が1.0倍以下になると割安であると判断される傾向にあります。

PBRは資産評価が簿価である事に対してNAV倍率は時価で算出する点で異なっています。

主にJ-REITで使用される指標で、年間NOIを負債+時価総額で割り戻すことによって、

デッド・エクイティを加味した利回りを算出します。

年間NOI/(ネットデット+時価総額)

運用期間の長い投資商品であればあるほど、利回りは高くあるべきという考え方。(投資金額の逸失費用を考慮すべき)

機関投資家と個人投資家、といった具合で市場参加者は各々に合った投資商品を選択することから市場は分断されているという考え方。

債券を保有することによって利息およびキャッシュフローを受け取ることのできるまでの期間を加重平均したもののこと。

将来受け取る予定のキャッシュフローの現在価値を計算し、

それぞれのキャッシュフローを受け取ることができるまでのそれぞれの期間にその現在価値合計に占める構成比を乗じて計算する。

満期が同一の債券を比較する時、クーポンが大きい債券の方がデュレーションが短くなる。(利子が大きいので回収期間が短くなる。)

ロングストラドル(先物両建)

相場の上昇、下落ではなく、相場が大きく変動するかどうかを予想して行う戦略で、

同じ行使価格のコールオプションとプットオプションを同じ数だけ買う戦略。(両建て)

プロクティブプット(現物買、先物買)

保有している原資産と同量のプットオプションを持つことで下落時の損失を限定し、

上昇時はオプションを放棄する事で値上がり益を得られる戦略。

カバードコール(現物買、先物売)

保有している原資産と同量のコールオプションを売ることで下落時の損失を限定し、

価格の動きが少ない場合でも追加収益を狙える戦略。

ヨーロピアン:満期日のみ権利行使が可能。

アメリカン:満期日までの間いつでも権利行使が可能。

コールオプション:資産の買い

プットオプション:資産の空売り

オプション買い:差金決済損益を得る。

オプション売り:オプションプレミアムを得る。

→つまりコール買い・売り、プット買い・売りの4つのポジションが存在する。

税金が存在せず、投資家は企業に対し共通の評価を持ち、完全市場であり負債にリスクが無いと仮定した場合、

企業の価値は資本構成(デッド、エクイティ)に依存しないとする理論。

税金がある場合は負債利子分、課税利益が小さくなるので経営効率が高まり、レバレッジを効かせる事もできるので、

負債のリスクにもよりますが企業価値は資本構成に応じて価値が変化します。

投資家目線で言い換えると、負債が大きくなるほど経営効率が向上し、リスクが大きくなります。

・スポットレート

現在時点と将来の一時点(回収時点)においてのみキャッシュ・フローが発生する場合に適用される金利で、

将来のキャッシュ・フローの現在価値をスポットレートで元本を割り戻して求める。

・短期プライムレート

短期プライムレートとは銀行の貸出基準金利の一つで預金金利に連動。

・最終利回り

固定利付債の現在価値をキャッシュフロー発生時点に関わらず共通の割引率を使って算出し、

市場価格と等しくなるように求めた利回り。