ストラクチャードファイナンスとは

企業の信用力に対して融資を実行する「コーポレートファイナンス」とは違い、展開する事業や不動産であればその収益性や資産価値に注目し、融資を実行する手段です。

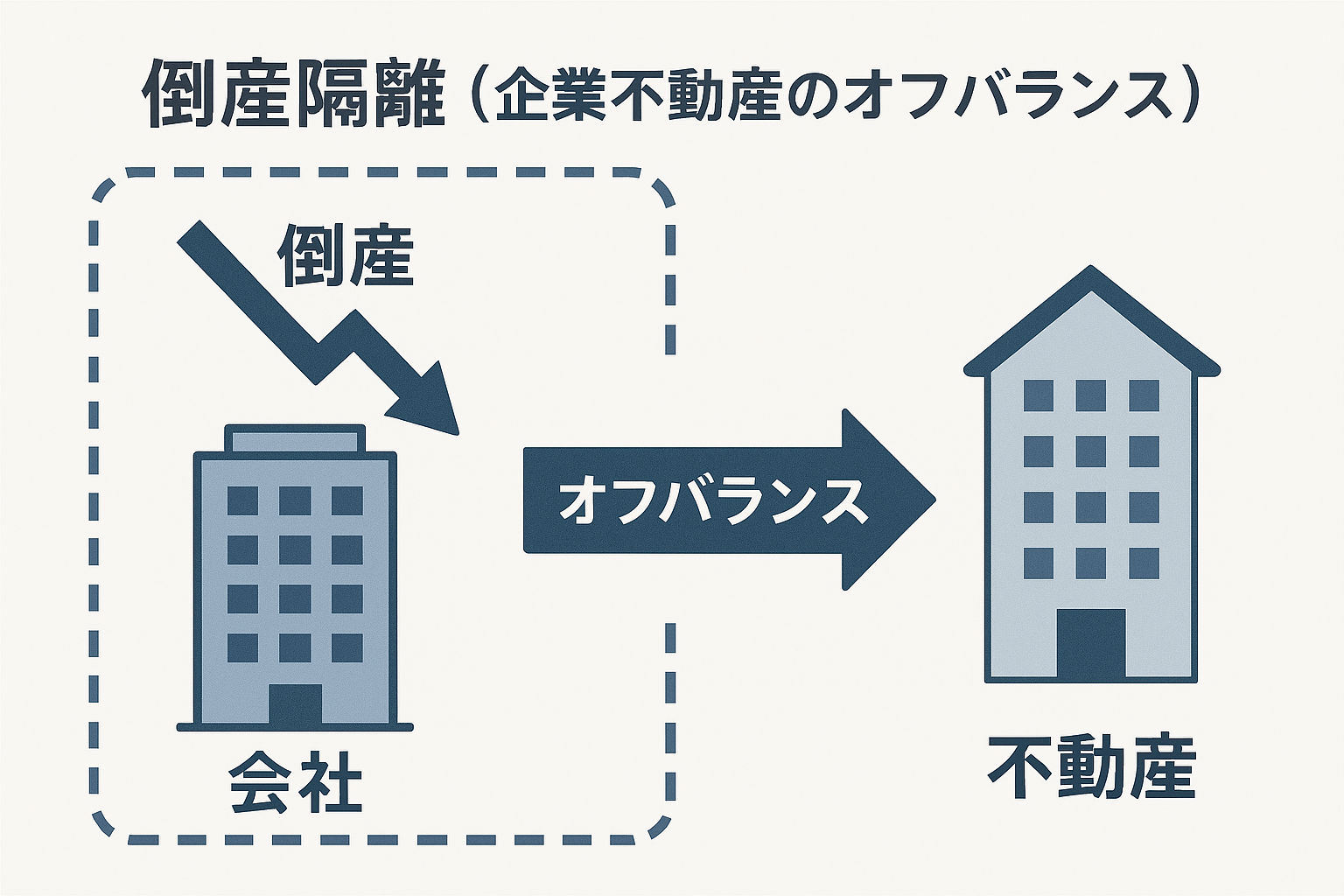

不動産証券化においては、企業と企業が保有する資産を切り離す、

すなわち、切り離した資産(を保有するSPV)に対して融資を受け資金調達を試みます。

この資産分離(倒産隔離)の側面から見て「アセットバックドファイナンス」とも呼ばれています。

また、ストラクチャードファイナンスは「仕組み金融」とも呼ばれており、

直接金融と間接金融、エクイティとデットといった具合に複数の取引を組み合わせた仕組みによるファイナンスとも言えます。

たとえばエクイティは優先出資・劣後出資、デットはシニアローン・メザニンローンのように、

リスク・リターン、配当・返済順位の異なる資金調達を組み合わせて用いる事が可能であり、これをトランチングと言います。

(トランチングについては金融市場と不動産証券化に関する記事でも触れております。ご参照ください。)

コーポレートファイナンスとの比較表

| コーポレートファイナンス | ストラクチャードファイナンス | |

|---|---|---|

| 定義 | 企業全体の資金調達・資本構成・投資判断などを扱う | 特定の資産やキャッシュフローを裏付けにした資金調達手法 |

| 主な目的 | 企業価値の最大化 | リスク分散・資金調達コストの最適化 |

| 対象 | 企業全体 | 特定の資産・プロジェクト・キャッシュフロー |

| 代表的な手法 | 株式発行、社債発行、銀行借入など | ABS(資産担保証券)、CLO、プロジェクトファイナンス等 |

| リスクの所在 | 企業全体に帰属 | 特定の資産やプロジェクトに限定(ノンリコース) |

| 投資家の視点 | 企業全体の信用力を重視 | 担保資産やキャッシュフローの質を重視 |

| 法的・会計的構造 | シンプル(企業単体で完結) | 複雑(SPC設立やトランシェ分割など) |

| 主な利用シーン | 一般企業の資金調達全般 | 不動産、インフラ、航空機、債権流動化など |

あくまで「資産を現所有者からSPVに分離」した上で対象不動産の収益力などを加味して実行される融資ですので、

担保付融資(Ex:抵当権を設定しての不動産投資ローン)とは別物となります。

倒産隔離

①資産の原所有者(オリジネーター)の倒産リスクと分離させる(オフバランス)

②SPV自体の倒産リスクの排除(他業禁止にする、SPCの取締役等が倒産申立を行わない旨の誓約をさせる等)

③信用補完と流動性補完により倒産リスクを減少させる

信用補完・流動性補完のためにはSPVに優先劣後構造を採用すること、現金準備勘定にてキャッシュをプールしておく等の方法があります。

対抗要件と否認権

債務者対抗要件

債務者対抗要件とは、債務者に対して法律上の権利を主張するために必要な要件の事です。

債権譲渡は譲渡人と譲受人との契約で行うことができ、債務者の関与は不要であるため、

誰が正当な債権者であるかを債務者に知らせることが債務者対抗要件の基本となります。

第三者対抗要件

第三者対抗要件とは第三者に対して法律上の権利を主張するために必要な要件の事です。

不動産については登記を具備する事が第三者対抗要件となりますが、

債権については原債権者から債務者へ確定日付ある証書で通知するか、

債務者から原債権者へ確定日付ある証書で承諾する必要があります。

★不動産証券化においては債務者対抗要件(賃借人に対する通知・承諾)第三者対抗要件(登記による所有権移転の公示)という解釈の仕方が多いです。

アセットバックドファイナンスの登場人物

①オリジネーター

SPVへ売却する資産の持ち主です。

②サービサー

SPVへオリジネーターから移転した債権の回収を管理する者。オリジネーターが兼任する事が多いです。

先述した債務者対抗要件の観点から、オリジネーターがサービサーを兼任する場合は債務者対抗要件を具備しないのが一般的です。

(債務者からみた債権者に変動はないため)

また、不良債権化したものはスペシャルサービサーとして債権回収業者が動きます。

(大家さんが回収できなかった家賃を、督促業者が回収するイメージです。)

サービサーが破綻し、営業資金等と入り混じったキャッシュフローの差し押さえが発生した結果、配当や返済が滞るリスクをコミングリングリスクといいます。

③アレンジャー

資金調達のマネジメント全般を行う者です。

(アレンジ自体は金商法等のライセンスを必要とする業務に含まれない場合もあります。)

④SPV

法人、信託、組合等のオリジネーターから資産を譲り受けるための「箱」という考え方です。

ABS(Asset Backed Securities)の償還方法

ABSとはアセットバックドファイナンスとは異なり、

住宅ローンや商業用不動産担保ローン、クレジット債権といった貸付金銭債権の裏付けとして発行される証券です。

(債権に投資家が出資をし、買い取るイメージです。)

アセットバックドファイナンスの場合、サービサーが債権回収を行いSPVへとお金が流れますが、

ABSの場合、以下の通り償還方法が複数あります。

①ハードブレット

満期一括での償還です。

②ソフトブレット

ハードブレットと異なり、償還を延期したり、早期の返済をスタートする等、臨機応変な対応を可能とします。

③コントロールアモチゼーション

償還金額を一定とし、支払う形態です。

償還金額を超える債権プールの余剰金はSPVに残るため、投資家の運用効率が下がります。

(つまり、オリジネーターの資金調達コストが上昇します。)

④パススルー

債権プールからのキャッシュフローをそのまま投資家に元利金として払う形態です。

投資家は元本償還のスケジュールが変動し、機会損失を被る場合もありますが、オリジネーターの資金調達コストは下がります。

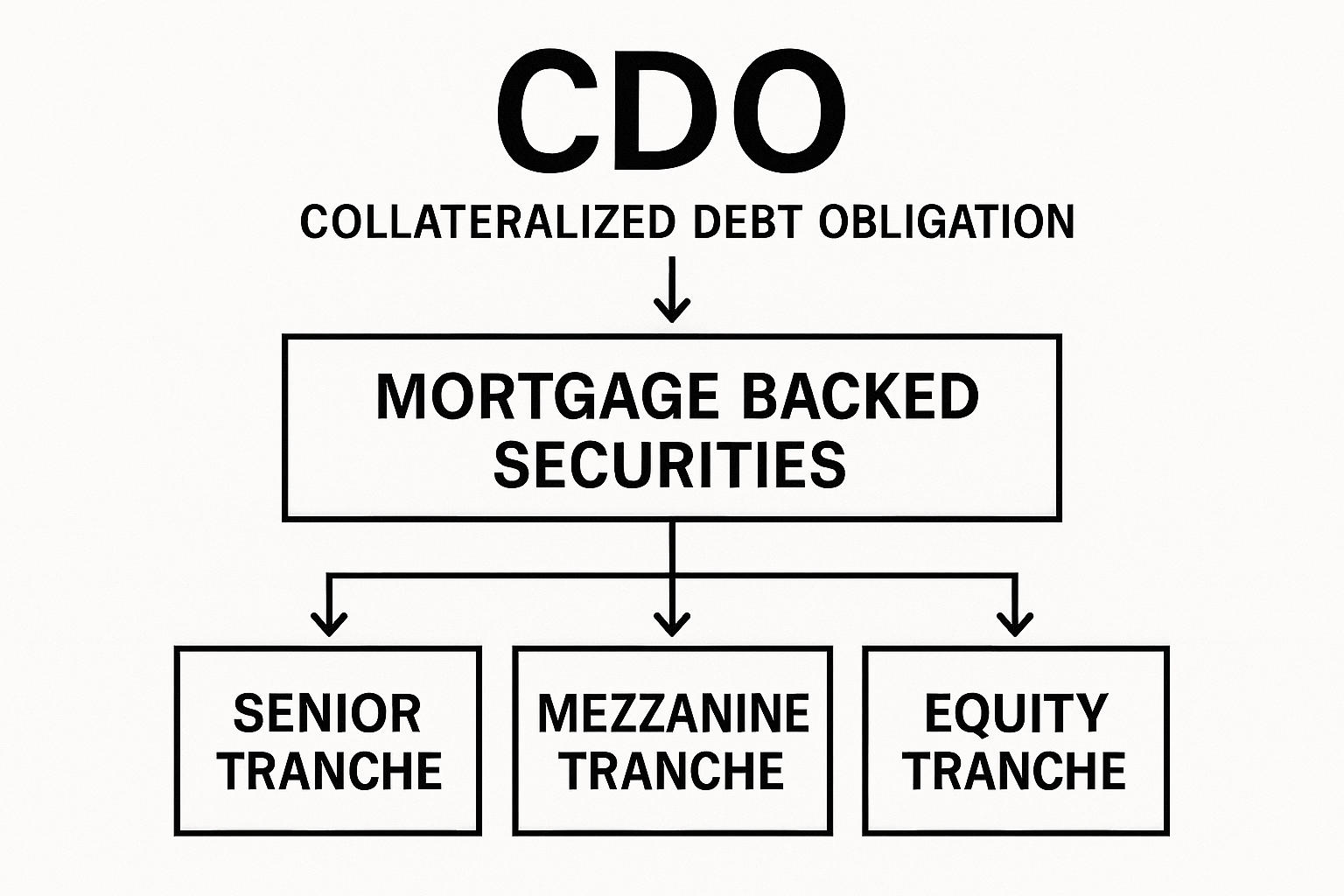

CDO(Collateralized Debt Obligation)の商品設計

金銭債権を裏付資産とした証券化商品(債務担保証券)をCDO(Debt)といい、

金銭債権を裏付資産とした証券化商品(債務担保証券)をCDO(Debt)といい、

銀行融資を対象とした商品をCLO(Loan)といいます。

また、債券類似商品である場合はCBO(Bond)といい、CDOはこれらの総称になります。

CDOの特徴としてはクレジット債権等を担保資産とするABSと異なり、

小口債権の分散プールではない(1つのアセットプールからトランシェを行う)故に大数の法則が成立しない点があります。

★サブプライムローン問題の引き金は、ずさんなローン契約によって生まれた金融債権を裏付けとしたCDOの発行でした。

CLOの分類

①発行目的

バランスシート型:銀行が貸出債権を担保にCLOを発行することで、現金を増やし、自己資本比率の圧縮を目的としています。

日本で発行されるCLOのほとんどはバランスシート型となっています。

アービトラージ型:市場から取得する債権の利回りとそれを担保に発行するCLOの金利差益を狙います。

米国で発行されるCLOのほとんどはアービトラージ型となっています。

★日本の自己資本比率をはじめとした銀行に対する規制が米国と比較して厳しい点、

米国のようなCLOマネージャーが日本には定着しておらず、利潤を目的としたCLOの活用が普及していないという側面から発行目的の違いが表れています。

②ストラクチャー

キャッシュ型:SPVが担保資産を保有するCLOです。

シンセティック型:SPVが担保資産を保有せず、クレジットデフォルトスワップを利用するCLOです。

③運用手法

キャッシュフロー型:担保資産からのキャッシュフローで元利返済を行うCLOです。

マーケットバリュー型:担保資産を積極的に入れ替えて、リターン増加を目指すCLOです。

カバードボンド

金融機関により発行されている担保付の社債で、不動産担保付住宅ローン等の信用力の高い資産のプール(カバープール)を担保とし、

金融機関が破綻しても、金融機関とカバープールの双方に請求することができるデュアルリコースという特徴を持っている社債です。

カバードボンドには特別法に基づく法制カバードボンドと、

ストラクチャードファイナンスによって発行されるストラクチャードボンドの2種類があります。

※日本にはカバードボンドに関する特別法は無い為、法制カバードボンドの発行履歴はありません。

プロジェクトファイナンスとは

企業があるプロジェクトにおける資金調達を行う際に、プロジェクト自体から生じるキャッシュフロー

(事業から発生する収益や事業の持つ資産)をもとに資金を調達する方法です。

プロジェクトファイナンスを導入する事で対象事業のリスク・リターンが明確になるメリットがあります。

コーポレートファイナンスとの最大の違いは、企業ではなく、SPVが借入主体として資金調達を行うことにあり、

不動産ノンリコースローンも広義のプロジェクトファイナンスに含まれます。

(特に、稼働中物件のパーマネントローンと開発中物件のコンストラクションローンに利用されます。)

PFI法

PPP(Public-Private Partnership、公民連携)とPFI(Private Finance Initiative、民間資金活用型施設整備事業)は、

公共事業に民間の資金やノウハウを活用する手法です。

PFIはPPPの代表的手法の一つで、特に「民間資金を活用して公共施設を整備・運営する」ことに焦点を当てた手法です。

本法は民間資金等の活用による公共施設等の整備等の促進に関する法律であり、

2011年に法改正が行われ、資金調達後民間企業が公共施設を設立した後、

長期間運営権を付与する「コンセッション方式」が導入されました。

また同改正により船舶、航空機の輸送施設及び関連施設もPFI事業の対象となりました。

PFI事業にはいくつかの方式がありますが、

最も多いのは民が施設を建築した後に公に所有権を移転し、民が維持管理、運営を行うBTO方式です。

(BTO:Build-Transfer-Operate)

PFI事業のクライテリア

PFI事業のLCC(ライフサイクルコスト)がPSC(期中の公的財産負担)を下回れば、投資妙味がある(VFMがある)と判断します。

(自前でやるよりも民にやらせる方が安ければVFMがあるという事です。)

投資信託・投資法人(REIT)と資金調達

REITでは投資口の発行によるエクイティ性資金の調達の他、「投資法人債」という債権を発行しデッドの調達も行います。

※投資法人債は、クローズドエンド型のみで認められている資金調達方法であり、オープンエンド型の私募REITでは発行が出来ません。

近年のJ-REIT市況

・2024年12月のJ-REIT運用額は23.4兆円、私募ファンドは40.8兆円、私募リートは6.8兆円に達しています。

・2024年12月現在、J-REITは57銘柄が上場しています。

・投資法人債による調達はリーマン前が最も多く、(約3,000億円)リーマン直後の数年間はほどんど発行がありませんでした。

・一方でエクイティ性資金調達もリーマンショック前とアベノミクス効果の2013年が最も大きく、約1兆円超が調達されました。

一般的に、投資法人債での調達に要するのは約1ヶ月、エクイティ調達に要するのは約2,3ヶ月 の期間を要します。

環境不動産と資金調達

最近ではESG投資推進の流れもあり起債される投資法人債の約8割がSDGs債であり、特にグリーンボンドが多くを占めています。

しかしながら、グリーンボンドの定義には曖昧なものも多く、資金調達をしても実際には環境改善効果がなかったり、

同分野に資金が充当されていないケースがあります。このような問題をグリーン・ウォッシングといい、課題となっています。

J-REITのパフォーマンス評価について

2001-2024年までの投資累積パフォーマンスにおいて、価格指数はTOPIXを下回っていますが、

配当込みのトータルリターンでは上回っています。

これはJ-REITのインカムゲインが高パフォーマンスであることを表しています。

J-REITのパフォーマンス評価には以下のような指標があります。

NAV倍率

株式でいうPBR(株価純資産倍率)のような指標であり、

投資口価格を投資証券一口あたりの純資産(NAV)で除して、算出します。

PBRと同様に、一般的にはNAV倍率が1.0倍以下になると割安であると判断される傾向にあります。

PBRは資産評価が簿価である事に対してNAV倍率は時価で算出する点で異なっています。

インプライドキャップレート

年間NOIを負債+時価総額で割り戻すことによって、

デッド・エクイティを加味した利回りを算出します。

年間NOI/(ネットデット+時価総額)

※投資家の「期待利回り」とも言い換えられる為、実際の配当利回りとは別になる点に注意が必要です。