不動産コンサルティング

不動産コンサルティング業務とは

企画提案型、事業執行型、成功報酬型に大別される。

企画提案型、事業執行型、成功報酬型に大別される。

報酬は「コスト・アプローチ法」によって算定する事が多い。

不動産の媒介業務等とは別物である事を明示し、書面でコンサルティング業務委託契約を締結する必要がある。

士業の専門業務についてはコンサルティング業務上の再委託ではなく、依頼者から士業者へ直接依頼する事を求める必要がある。

不動産コンサルティング業務委託契約に際し依頼者へ「企画提案書」を提出する。(書式は自由)

企画提案後、「基本協定書」を提供し、着手する。(前段階として「基本合意書」を締結することもある)

★公認不動産コンサルティングマスターの方はマイページより営業支援ツールがダウンロードできます。

不動産証券化に関するコンサルティング業務について

証券化のプロセス(Ex:信託受益権化の提案等)はコンサルティング業務の範疇だが、

証券化「された」不動産は有価証券またはみなし有価証券となり、金商法の領域となる為受託内容に含めてはならない。

●不動産コンサルティング業務「委託」契約とは

→請負契約ではないという事。

(コンサルティング業務である為、期限までに数量や質を指定された成果物を提出する義務を負うわけではない)

※業務委託の為、契約書の印紙不要。

★公認 不動産コンサルティングマスターとは

不動産特定共同事業における業務管理者の人的要件

一般不動産投資顧問業の登録申請者の知識要件

総合不動産投資顧問業の判断業務統括者の要件の一つとなっている。

不動産実務

事業受託方式

事業主(地主等)から企画立案・建物建設・運営管理までを一括して受託する。

所得税、相続税といった節税対策の動機から受託する場合が多い。

等価交換事業方式

地権者からコンサル依頼があるケースとしては、デベロッパー目線で交換対象の土地価格について増分価値が見込まれる場合等。

(より良い条件となるように交渉。)

基本的に部分譲渡方式を採用する。

(全部譲渡と違って譲渡所得税が少なくて済み、取得建物に対する敷地持分が自己所有のままである為不動産取得税、登録免許税が発生しない。)

貸宅地(底地)の整理

★貸宅地の相続税評価額:相続税路線価×敷地面積×(1-借地権割合)

借地人や第三者への売却、第三者との等価交換による事業化、固定資産の交換の特例を使った交換等

貸宅地の整理の相談を受ける案件は旧法借地権が設定されているケースが多い。

※旧法借地権は借地権設定者の更新拒絶時の「正当事由」に明確な定義が無いため、新法借地権と比べて流動性リスクが高く、処分しづらいという特徴がある。

定期借地権について

| 借地権 | 存続期間 | 利用目的 | 契約方法 | 借地関係の終了 | 契約終了時の建物 | |

|---|---|---|---|---|---|---|

| 定期借地権 | 一般定期借地権(法22条) | 50年以上 | 用途制限なし | 公正証書等の書面で行う。 [1]契約の更新をしない [2]存続期間の延長をしない [3]建物の買取請求をしない という3つの特約を定めることが可能。 |

期間満了による | 原則として借地人は建物を取り壊して土地を返還する |

| 事業用定期借地権(法23条) | 10年以上50年未満 | 事業用建物所有に限る(居住用は不可) | 必ず公正証書による契約をする。 [1]契約の更新をしない [2]存続期間の延長をしない [3]建物の買取請求をしない という3つの特約を定める。 |

期間満了による | 原則として借地人は建物を取り壊して土地を返還する | |

| 建物譲渡特約付借地権(法24条) | 30年以上 | 用途制限なし | 30年以上経過した時点で建物を相当の対価で地主に譲渡することを特約する。 口頭でも可 |

建物譲渡による | [1]建物は地主が買取る [2]建物は収去せず土地を返還する [3]借地人または借家人は継続して借家として住まうことができる |

|

| 普通借地権 | 30年以上 | 用途制限なし | 制約なし 口頭でも可 |

[1]法定更新される。 [2]更新を拒否するに は正当事由が必要。 |

[1]建物買取請求権がある。 [2]買取請求権が行使されれば建物はそのままで土地を明け渡す。借家関係は継続される。 |

|

投資判断指標

・DSCR

返済余裕率の指標。不動産投資においては1.2~1.5が良いとされている

・LTV

購入価格価格に対する負債割合。不動産投資においては67~80%が良いとされている

・NPV(正味現在価値)

対象不動産が将来生み出すキャッシュフローから初期投資額を差し引いた金額の現在価値であり、プラスなら投資採算性があると考える

・IRR(内部収益率)

対象不動産が将来生み出すキャッシュフローの現在価値と、初期投資額の現在価値が等しくなる利回り

(初期投資額に、毎期の将来キャッシュフローを割引率で除したものの合計金額を足してゼロになる利回り)

→最終利益が同等の投資案を比較する時に、どちらの投資案がより効率よく初期投資額を回収出来るかがわかる

行政法規

・土砂災害警戒区域(イエローゾーン)/土砂災害特別警戒区域(レッドゾーン)

レッドゾーンでは一定の開発行為や建築物の構造規制がある。

・広告板

高さが4mを超える広告板は確認申請が必要。

・塀

高さが2mを超える門または塀は防火地域においては不燃材料で造り、または覆われたもので無くてはならない。

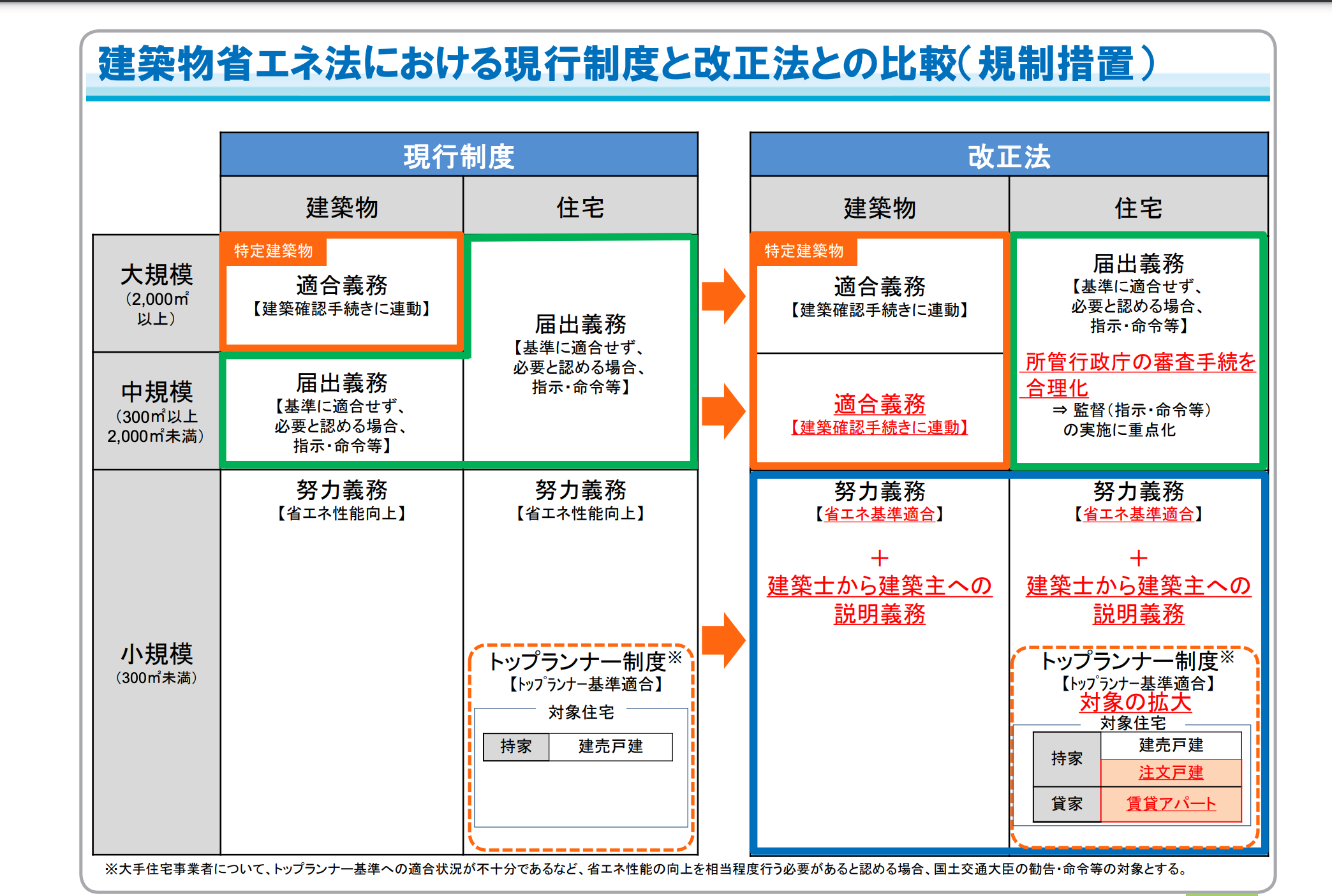

・建築物省エネ法(改正)

経緯:2030年度温室効果ガス46%排出削減と2050年カーボンニュートラルの実現

適合義務:等級4以上の住宅、断熱等級5~7(ZEH基準)

・容積率の緩和

延べ面積にはエレベーターの昇降路、共用廊下、階段、共同住宅・老人ホーム等に設ける機械室等の床面積は特定行政庁が認めた場合、算入しない。

住宅や老人ホーム等の地階部分の床面積は、全体の床面積の3分の1を限度として算入しない。

宅配ボックスは全体の床面積の100分の1、災害用備蓄倉庫は50分の1を限度として算入しない。

建築知識

・地盤調査

地盤の支持力と沈下量を調査する

・不動沈下

建築後の対応方法:鋼管圧入式柱状改良、薬液注入工法

・地盤改良

鋼管杭などの工事を行い、地盤の支持力を増加させる方法がある

・カーボンニュートラル

植林による緑地面積の増加によって目標達成可能とはされていない。

低層住宅だけでなく非住宅、中高層建築物へも木材の使用が推奨されている。

私法の基礎知識

・失踪

不在者の生死が7年間明らかでない場合、家庭裁判所は利害関係人の請求により失踪の宣告をすることができる。

宣告が出されると、不在者は行方不明になった時に遡って死亡したものとみなされる。

・相続人不明

相続人のあることが明らかでないときは、相続財産は、法人とする。

この時家庭裁判所は、利害関係人又は検察官の請求によって、相続財産の清算人を選任しなければならない。

前項の規定により相続財産の清算人を選任したとき家庭裁判所は遅滞なく、その旨及び相続人があるならば一定の期間内にその権利を主張すべき旨を公告しなければならない。

この場合において、その期間は、6ヶ月を下回ることができない。

相続人不明には「相続人全員が相続放棄した場合」も含められる。

・自筆証書遺言

印鑑は実印でなくても良い。

・共有

妨害排除請求権(保存行為)は共有者それぞれが単独で行使できる。

共有者の中に債務を一年以内に履行しない者がいる場合、他の共有者は相当の償金を支払ってその者の持分を取得することができる。

変更行為は全員の、管理行為は過半数の同意が必要。

・共有不動産の処分方法

現物分割(共有持分の指定)、他持分の買取、自身の持分の売渡、不動産売却益の分配(換価分割)等

・贈与

書面によらない贈与は、履行が終了した部分を除いて各当事者が撤回できる。

贈与者は原則、契約不適合責任を負わない。(負担付贈与契約を除く)

・使用貸借契約

賃貸借契約と違い、賃借人の死亡によって終了する。(賃貸人の死亡では終了しない点に注意)

・不法行為の時効

①不法行為を知った時から3年 ②不法行為から20年

・抵当権

抵当権設定登記後に入居した賃借人は抵当権者及び競落人に劣後する形となり、一定の場合は6カ月間の明渡猶予を与えられるが、

差押開始後に入居した場合はこの猶予も認められず、請求があれば直ちに明け渡さなければならない。

・履行不能

双方の責めに帰さない事由により債務の履行ができなくなった場合、債権者は反対給付の履行を拒む事ができる。

・他人物売買

例えば相続財産を売却した後、生前に被相続人が第三者へ売却済であった場合、相続人は善意であっても買主に権利を移転する義務を負う。

不動産と税金

・譲渡所得

居住用:短期39% 5年超20% 10年超6,000万以下の部分は14%

非居住用:短期39% 長期20%

・不動産の取得費が不明な場合

売った金額の5%相当額を取得費とすることができ、実際の取得費が売った金額の5%相当額を下回る場合も、

売った金額の5パーセント相当額を取得費とすることができる。

・損益通算

土地建物等の譲渡により生じた譲渡損失は原則として損益通算の対象にならないが、例えば同一年内に譲渡した2つの不動産の損益については通算可能である。

・建物賃貸業の税務

借入日から使用開始までの借入金利子:取得費

媒介報酬等の取得費:土地、建物で按分し、建物に関しては減価償却費として必要経費としていく。

・CAPEX

30万円を超える資本的支出は減価償却の対象となる。

・法人への不動産贈与

個人:贈与税 法人:法人税

・非居住者の売却代金、賃貸料

非居住者が不動産を売却した場合、購入者は売買代金支払の際、支払金額の10.21%を源泉徴収して税務署に支払う義務がある。

なお、売買金額が1億円以下で、購入者が居住の用に供する時はこの限りではない。

非居住者から賃貸物件を賃借する場合、賃借人はその賃料の20.42%を源泉徴収して税務署に支払う義務がある。

・住宅ローン控除

要件(一部):所得金額2,000万円以下であること、返済期間が10年以上であること

コロナ特例:2020年10月1日から2022年12月31日までに住宅を購入した場合、通常10年間である所を13年間、一定割合の住宅ローン支払を控除できる。

2022年以降:控除率が下がる一方で省エネ適合住宅等、社会的要請にマッチした住宅は年末借入残高の上限がアップする等、調整が加えられる展望となっている。

★住宅ローン控除可能額にその年の所得税額が満たない場合は翌年に繰り越して控除可能。

・居住用不動産を譲渡した場合の特例

3,000万円の特別控除の特例:所有期間に関係なく一定の要件を満たせば譲渡所得から3,000万円の控除が可能。

軽減税率の特例:所有期間が10年を超えているものについては一定の要件を満たせば税金が大幅に軽減される。3,000万円控除との併用が可能。

特定居住用財産買換え特例:一定の要件を満たせば譲渡損失の損益通算や繰越控除ができる。3,000万円控除・軽減税率との併用は不可。

いずれも固定資産、同種類の資産であること

交換により譲渡する資産は1年以上所有していたものであること

交換により取得する資産は、交換の相手が1年以上所有していたものであり、かつ交換のために取得したものでないこと

交換により取得する資産を、譲渡する資産の交換直前の用途と同じ用途に使用すること

交換により譲渡する資産と取得する資産との差額が、これらの時価のうちいずれか高い方の時価の20%以内であること

譲渡価額より取得価額が多いときは、譲渡価額に20%を掛けた額を収入金額として譲渡所得の計算を行う。

買換資産の取得時期:譲渡資産の取得時期ではなく、実際の取得時期となる。取得費は譲渡資産の取得費から計算した繰り延べられた取得費とされる。

等価交換事業によりマンションの建設を促進することを目的とした特例。

譲渡資産:既成市街地内またはそれに準ずる区域内の土地・建物であり、4F以上の中高層対価共同住宅の建築事業に供する為の譲渡である事。

買換資産:自己が建築し、買換資産を1年以内に譲渡をした者の事業又は居住の用途に供する予定であるもの

・小規模宅地等の特例

一定部分の面積は相続税の課税価格に算入すべき価額の計算上減額する事ができる。

適用対象:被相続人と生計を一にしていた相続人の事業・居住・貸付の用に供されていた宅地等

減額割合:居住用宅地は330㎡以下の部分、事業用宅地は400㎡以下の部分が80%減額対象となり、貸付用宅地は200㎡以下の部分が50%減額対象となる。

相続が争続にならないための基礎知識

・法定相続分

子:1/2 直系尊属:1/3 兄弟姉妹:1/4 配偶者:残り

・遺留分

配偶者のみが相続人の場合:1/2 子のみが相続人の場合:1/2 直系尊属のみが相続人の場合:1/3 兄弟姉妹のみが相続人の場合:遺留分なし

配偶者と子が相続人の場合 配偶者:1/4 子:1/4

配偶者と父母が相続人の場合 配偶者:1/3 父母:1/6

配偶者と兄弟姉妹が相続人の場合 配偶者:1/2 兄弟姉妹:遺留分なし

・みなし相続財産

死亡保険金、死亡退職金など

・相続税の物納

不適格財産:協会非明示、共有不動産、預り金アリの不動産、耐用年数超過不動産 →生前に是正、資産の組み換え等の対策が必要。

・相続税の取得費算入

相続税を支払った相続財産を3年以内に譲渡した場合は一定の相続税額を取得費に加算できる。

・贈与税の配偶者控除(おしどり贈与)

婚姻期間が20年以上の夫婦の間で、居住用不動産または居住用不動産を取得するための金銭の贈与が行われた場合、

基礎控除110万円のほかに最高2,000万円まで控除(配偶者控除)できるという特例。

・相続税の取得費加算

相続又は遺贈により取得した財産を相続税の申告期限から3年以内に譲渡した場合、相続税額の一部を取得費に加算することができる。

・特別受益

特定の相続人が、被相続人から婚姻・養子縁組・生計の資本として生前贈与や遺贈を受けた際の利益のこと。(相続税の計算対象外)

また、故人から相続開始の3年以内に贈与を受けていた場合を除き、贈与等は相続税の計算に算入しない。

・相続時精算課税制度

60歳以上の親・祖父母から20歳以上の子・孫への贈与が対象。税金が生じない場合でも贈与の翌年2/1-3/15までに税務署長に申告(一度選択すると撤回できず、暦年課税に戻れない。)

選択した場合、2,500万円までの贈与への課税が繰り越され、超えた部分については一律20%で贈与税が課税される。

超えた部分に対して支払った贈与税がある場合はそれを差し引いて相続時の納付税額が計算される。

★令和6年1月1日以降の贈与については、暦年課税の基礎控除とは別に毎年110万円が課税価格から基礎控除される。

★贈与者ごとに相続時精算課税、暦年贈与の選択が可能。

・少子高齢化社会の争族リスク

少子高齢化→平均寿命の延長→認知症リスクの上昇→生前の財産管理ニーズ増加

成年後見制度:認知症リスクへの対策にはなるが、後見人に運用を委ねなければならず、本人の意図した財産管理をなし得ない可能性がある。

・任意後見人

代理権目録に記載のある範囲で権限を持ち、本人の居住用不動産の処分に至っては家庭裁判所の許可が必要となる。

・民事信託(家族信託)

信託会社ではなく身内で委託者、受託者、受益者を定める信託。

万が一委託者が成年後見人になっても受託者に物件管理を任せることが出来る。

倒産隔離:受託者が破産しても、受託者の債権者は差し押さえが出来ず、信託財産には及ばない。

自益信託であれば、委託者が受益者を兼ねることが出来る。

・プライベートカンパニー

自己所有の不動産会社に対する不動産管理会社を設立し、管理料を徴収したり、サブリース方式を導入したり、建物譲渡の上地代収入を管理会社から得る等、個人の所得を圧縮するテクニック。

さらにプライベートカンパニーの利益を内部留保しておくことで現金から株式へと相続対象資産が変化する為節税対策にもなる。

また、不動産管理会社へ所有権移転をすることによって民事信託同様、後見開始等による財産凍結リスクの回避にもつながる。

借地権の税務

個人が法人へ貸す

個人地主:毎年の地代収入は不動産所得となる。借地権の認定課税は行われない。

法人借地人:支払権利金を取得価額として借地権を計上する。(減価償却は出来ない為、解約時に費用化して損金計上する)毎期の支払地代は損金となる。無償返還の届出があれば、借地権の認定課税は行われない。

個人が個人へ貸す

個人地主:毎年の地代収入は不動産所得となる。使用貸借契約の場合、課税関係は生じない。

個人借地人:毎年の支払地代は、事業の用に供されていれば必要経費となるが、そうでない場合は所得計算に関与しない。使用貸借契約の場合、課税関係は生じない。

法人が個人へ貸す

法人地主:毎期の地代収入は益金算入する。無償返還の届出があれば地代差額、無ければ権利金相当額について認定課税が行われる。

個人借地人:毎年の支払地代は、事業の用に供されていれば必要経費となるが、そうでない場合は所得計算に関与しない。無償返還の届出があれば地代差額、無ければ権利金相当額について認定課税が行われる。

金融経済

経済指標

・GDP

帰属賃料や農家の自家消費はGDPに含まれる。

・GDPギャップ

実際のGDPから潜在GDPを差し引き、潜在GDPで除して算出する。

ギャップはゼロに近い事が理想的(潜在能力を活かし切れている)であり、リーマンショックやコロナショック時はGDPギャップが大きくマイナスとなり、デフレ傾向となる。

・GDPデフレーター

名目GDPを実質GDPで除して求める。変化率がプラスであればインフレ、マイナスであればデフレの傾向にあることを示している。

・近年の景気動向

貿易収支:令和2年は黒字転換。

海外展開:経常収支の半分を占めている。

労働人口:生産年齢人口は少子高齢化により減少しているものの、高齢者、女性の労働者が増加しており、労働者全体人口では増加している。

市中銀行:国債保有割合は約15%

・景気動向指数

先行:新規求人数、東証株価指数など

一致:有効求人倍率、所定外労働時間指数など

遅行:失業率、法人税収入など

・資金循環統計

国の経済全体への資金の流れを把握できる。金融取引表(財務三表でいうCF)と金融資産・負債残高表(財務三表でいうBS)とがある。

日本銀行

日本銀行の役割:発券銀行、銀行の銀行、政府の銀行 「物価の安定、信用秩序の維持」

市中銀行(金融機関)の役割:金融仲介機能、決済機能、信用創造機能

マネタリーベース:日銀が供給するお金

マネーストック:金融部門から経済全体に供給されている通貨の総量

・民間企業への無利子、無担保融資の政策支援を実施している。

・市中で流通する国債の買い入れは行うが、新規発行国債の買い入れは行っていない。

公開市場操作(オペレーション):資金吸収、資金供給を行い、市場の資金量を調節する。

支払準備率操作:金融機関からの預金利率を上下させて金融機関の貸し出し促進、抑制をコントロールする。

量的緩和政策:2001年にデフレ脱却の為実施。金融機関の日銀への当座預金目標を引き上げ、マネタリーベースの増加を図った。

量的・質的金融緩和:2013年にデフレ脱却の為実施。長期国債、ETF、J-REITの買い入れ拡大を行い、マネタリーベースの増加を図った。

イールドカーブコントロール:長期金利操作。指定利回りでの国債買い入れ(指値オペ)、固定金利の資金供給オペの期間を延長。

オーバーシュート型コミットメント:2%の物価安定の目標に向けた政策の調整を実施。

・プライマリーバランス

基礎的財政収支。国債等の利払いから税収との差をいい、国や自治体の財務状態を示す指標の一つ。

不動産市況

・土地白書

令和3年度の不動産市場については、地価公示の全用途の全国平均が2年ぶりに上昇に転じ、

Jリート市場の時価総額が過去最高を記録するなど、回復の兆しが見えている。

住宅、店舗、オフィス、サ高住共々着工件数も増加傾向にある。ただし、宿泊施設は未だ減少傾向にある。

令和3年の全国の土地取引件数は約133万件となり、ほぼ横ばいで推移している。

不動産市況 DI 調査:関東が-2.8 ポイント、近畿が-12.5 ポイント、全国が-10.4 ポイントといずれもマイナスとなった。

生産緑地は横ばい、生産緑地以外の市街化区域内農地は減少傾向

都心のオフィス空室率は下げ止まったが、平均募集賃料は依然として下落傾向にある。

・リート市場

国土交通省では、令和 12 年頃までにリート等の資産総額を約 40 兆円にするという目標を新たに設定 したところ、

令和3年3月末時点の資産総額は取得価額ベースで約 25.5 兆円となっている。銀行等による不動産業向け貸出残高は増加傾向が顕著である。

Jリートの保有割合は過半数以上を海外投資家が占めている。

・バブル期の背景と崩壊後

不動産登記では所有者の氏名や所在が分からない土地の増加が懸念されている。

令和3年には、所有者不明土地の発生予防・利用の円滑化を目的として、民事基本法制の総合的な見直しが行われた。

相続登記等の申請を義務化することとされたほか、相続等により土地所有権を取得した者が一定の要件の下でその土地の所有権を国庫に帰属させることができる制度が創設された。

具体的には一定の条件を満たす所有者不明土地について、公共的な目的のために利用することができる制度(地域福利増進事業)や、

公共事業において所有者不明土地を収用する際に収用委員会の審理手続を省略する制度(土地収用法の特例)が創設された。

・リバースモーゲージ

居住している住宅を担保に終身融資を受ける代わりに貸し手側は債務者が死亡した後担保不動産を処分して回収する。

元加型:支払利子相当額について追加融資を受ける方法。元本が膨れ上がる為、担保不動産の処分可能額内での融資となり、融資額が少なくなるデメリットがある。

利払い型:都度利息は支払う方法。処分可能額だけでなく、毎月の利払い可能額にも融資額の制限を受ける。

居住者にとりセールスアンドリースバックと違う点は所有権移転の有無にある。投資家目線で考えるとリバースモーゲージは利息とキャピタルゲインを受け取る事に対し、

リースバックはインカムゲインを受け取る事になる。特に居住者はライフプランに即した選択が必要になる。