不動産証券化は読んで字の如く、不動産業界と金融業界のミキシングです。

本記事では「金融業界」の主要素について解説いたします。

金融業界には「銀行」や「証券会社」などの金融仲介者(金融機関)が存在します。

例えば銀行が貸し付けているお金は元々「預金者」の資産ですので、文字通り「貸す人」「借りる人」の仲介役を担っており、

金融仲介者の機能としては情報生産機能、資源配分機能、リスク管理機能などがあります。

言い換えるなら「貸し手代表」として債務者の与信判断をし、預かっている貸し手の余剰資産を適切な金額、金利、手段で貸し付けています。

また、不動産のみならず飲食業を営む企業、鉄道会社といったように貸付先も多岐に渡ります。

つまり、REITや投資信託でいうところの「分散投資」を金融仲介者もまた行なっています。

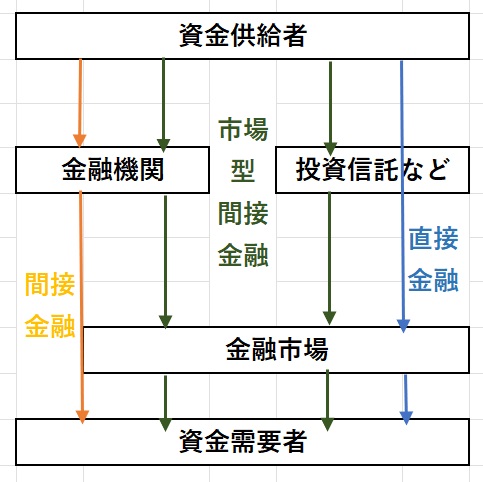

こうした仲介者が存在する金融を「市場型間接金融」と呼びます。

直接金融:金融市場を仲介者とする金融

間接金融:金融機関を仲介者とする金融

市場型間接金融:金融機関と金融市場双方を介する金融

インターバンク市場:金融機関同士の短期的な資金過不足を調整するための取引が行われる市場。

オープン市場:1年以上の長期性資金の取引が行われる市場。一般企業も参加している。

先物取引市場:将来の取引数量と約定価格を定めて売買する事を約束する契約が行われる。以下の取引に分類される。

①ヘッジ取引:保有している現物商品の価格変動リスクに備えた取引。(Ex:値下がりに備えて売り注文を入れておく)

②スペキュレーション取引:約定価格指定の際に買いなら上昇、売りなら下落と利益獲得の思惑の下に行う取引。

③アービトラージ取引:先物と現物の価格差から利益を得ようとする取引。

オプション取引市場:将来の一定期日までに定めた価格で売り付け(プット)または買い付け(コール)する権利の取引が行われる。

つまり、売り付けの権利の売り・買い、買い付けの権利の売り・買い計4種のポジションが存在するという事。

◎「権利」を「買う」(オプションプレミアムを支払う)ので、

価格が暴騰、暴落し損失が出る場合に権利を行使しなければ、

損失をオプションプレミアムの金額で限定する事が出来ます。

オプション取引の戦略例についてはこちらの記事をご参照下さい。

証券取引法が2006年の法改正で「金融商品取引法」に改正されました。

これは規制対象の範囲拡大に伴うもので、

不動産証券化に関わる信託受益権や集団投資スキームも広義の有価証券とみなされました。

したがって、投資者保護基金の加入が義務付けられています。

また、金融商品取引業の分類は下記の通りです。

①第一種金融商品取引業(有価証券)

②第二種金融商品取引業(みなし有価証券)

③投資運用業(受託業務)

④投資助言業

特に証券会社には自己資本比率など規制が一層厳しく敷かれています。

・EDNET

企業内容等の開示(発行開示、継続開示)、公開買い付けに関する開示、株券などの大量保有の状況に関する開示。

※上場企業はEDNETでの開示が義務化されています。

・会社法による開示

貸借対照表、損益計算書(大会社)

(会社法に基づく開示は定時株主総会の報告または承認が求められます。)

・任意開示

IR情報等

証券会社の主幹業務は以下の4つです。

①引受業務(買取再販)(アンダーライティング)

証券会社が発行株式を買い取って投資家へ販売します。

総買取の「買取引受」と売れ残り分のみ買取の約束をする「残額引受」の2パターンがあります。

②募集業務(勧誘)(セリング)

その名の通り不特定多数の投資家に証券の購入を勧誘する事を指します。

特に「公募」は「有価証券届出書」を提出しているものでなければならず、発行者は「目論見書」を発行する必要があります。

③委託売買業務(売買仲介)(ブローカレッジ)

引受は証券会社が売主となるのに対し、ブローカレッジは「媒介」に該当します。

顧客から仲介手数料を得るスキームなので、引受と違い価格変動のリスクを負いません。

④自己売買業務(ディーリング)

個人投資家同様に売買差益を目論む取引の事です。

セリング、ブローカレッジの収益にプラスして取り組む意味合いが強く、価格変動リスクを負う分、収益性は高まります。

・免許制から登録制へ

昨今ではオンライン証券会社の活発化も相まって証券会社が登録制になった事により、株式市場への資金流入が増加しています。

・発行市場(プライマリー)証券発行→資金調達を行う市場。(PO、IPOに該当します。)

★株式を証券取引所に上場させるには幹事証券会社を通して証券取引所に①申請を行い、②審査に合格しなければなりません。

・流通市場(セカンダリー)発行済証券の売買が行われる市場。

★公募増資(新株式を発行し、投資口数を増やす)は時価総額(発行済み株式総額)の15%を超えない範囲

が妥当な水準と言われています。

(投資口数が増えすぎると株価の希釈化を招き、既存株主が不利益を被る恐れがある為。)

公募増資の株価は価格決定日の終値を基準とし、3〜5%のディスカウント価格で決定されます。

株式による資金調達がエクイティファイナンスであることに対して債券発行による資金調達はデットファイナンス(負債)

と呼ばれ、配当ではなく返済という考え方ですので、元利の支払いが遅れると債務不履行(デフォルト)となります。

元利の支払い方法としては満期一括償還の「ハード・ブレット」と、分割償還の「アモチゼーション」があります。

社債による資金調達時に優先返済のモノ、劣後のモノに仕分けて効率化を図る事を「トランチング」と言います。

社債利回りは流通利回りを参考にしながら投資家需要のヒアリングを経て決定されます。

国債利回りに上乗せする利回り決定が一般的で、「スプレッドプライシング」と呼ばれています。

▶債券種類

・割引債(ゼロクーポン債) 期中の利払いがない代わりに割引購入できる債券。(償還益が利息代わりになります。)

・ストリップス債 元本部分と利息部分を分けて販売させる割引債券。

・ジャンクボンド(ハイイールド債) デフォルトリスクが高く、高利回りな債券。

・仕組債 社債に金融商品、デリバティブ商品を組み込んだ特殊債券。

・パリパス 返済順位の無い債権

・プロラタ 持分比率に応じて返済順位が決定される債権

★債権利回り計算方法

<利付債の単利計算> 償還利回り(%)=[年間クーポン収入+(償還価格-購入価格)/残存年数] ÷購入価格×100

<割引債の単利計算> 償還利回り(%)=[(償還価格-購入価格)/残存年数]÷購入価格×100

銀行業は内閣総理大臣の許可を受けて営みます。

銀行は、その健全性を維持するために他業禁止の義務を課せられています。

・銀行の三大機能

金融仲介機能・決済機能・信用創造機能

固有業務:受信業務(預金・負債)、与信業務(貸付・資産)、為替業務

付随業務:固有業務以外の銀行業に付随する業務。

上記の役割は個人や一般企業から見たものですが、「機関投資家」というもう一つの顔が銀行にはあります。

株式や債券も大量保有しているのが銀行であり、不動産証券化においてはJ-REITの主要投資家となっています。

★金融機関の貸し出し対象企業のクレジットレベルは、社債発行企業のクレジットレベルと比較して低くなっています。

・バーゼル合意(BIS規制)

銀行の安全な自己資本比率の尺度です。

8% ≦ 自己資本÷(与信額×リスクウェイト+市場リスク+オペレーショナルリスク)

上記をバーゼルIと呼ぶことに対し、銀行が抱えるリスク計測(自己資本比率を算出する際の分母)の精緻化を行ったものをバーゼルⅡ、

プラスアルファで資本の内容や流動性の確保についての規制を銀行に課す「バーゼルⅢ」が新たな枠組みとなろうとしています。(2027年に完全適用を目標)

・銀行の貸出リスク算出方法

①標準的手法(SA)

金融庁が定める計算式で、与信相当額に債務者のリスク・ウェイトを乗じてリスク・アセットを算出する手法です。

貸付金回収リスク:回収不能額(貸付金×未回収率)×発生確率=期待損失

②内部格付手法(IRB)

銀行内部に蓄積しているデータに基づきデフォルトリスクのみを推計する「基礎的手法」と、

デフォルトリスクに加えてデフォルト時の損失率や与信額も推計する「先進的手法」があります。

・ALM

アセット・ライアビリティ・マネジメント (Asset Liability Management)とは、

金融上のリスク管理の手法の一つで、総合的な資産と負債の管理のことです。

Tokyo InterBank Offered Rateの略で、東京市場における銀行間取引金利を指す金利指標であり、

国内金融機関の貸出金利の基準となっています。

・短期プライムレート

企業向け短期融資の基準金利です。預金金利と連動しています。

信託とは委託者が受託者に財産の名義を移し、受託者は委託者のために財産の管理、運用、処分を行う事を意味します。

名義を移した財産から発生する利益を受け取る権利を「信託受益権」と言います。

不動産信託においては、管理を目的とする管理信託と、売却を目的とする処分信託、更地への建築を目的とする土地信託があります。

信託業務の新規受託や既存業務のワンストップサービスを目指すため、信託銀行では不動産の管理、売却、運用はもちろん、

権利関係の調整や鑑定業務まで、包括的に委託者(受益権者)をサポートしています。

信託が可能な財産に特に制限はなく、知的財産権のような定量化が難しいモノまで信託が可能です。